El sistema bancario en México

El sistema bancario y el crédito en México han pasado por una evolución desde la época colonial, hasta las grandes sacudidas financieras que vivió el país a finales del siglo XX. Si quieres conocer estos antecedentes, haz clic aquí.

La función principal del sistema financiero consiste en conectar a todos aquellos oferentes y demandantes de dinero en una economía, a través de la intermediación financiera para de esta forma poderla activar. Para ello, el sector bancario tendrá como principal papel el de captar el ahorro de los oferentes de dinero, juntarlo y canalizarlo ágilmente, en el lugar, tiempo, monto y plazo requerido a los demandantes de dinero. Esto se hace en forma de financiamiento hacia individuos o instituciones con proyectos de inversión que puedan ser fuentes generadoras de empleo. Todo esto da como resultado la estabilidad y el crecimiento de la economía.

El banco, al obtener recursos por medio de instrumentos de captación que diseña para los ahorradores, se convierte en un deudor hacia el ahorrador, es decir, el banco adquiere un pasivo. Por otro lado, al colocar directamente los recursos a los demandantes de dinero por medio de préstamos crediticos que estén garantizados, se convertirá en un activo para el banco.

El banco, para realizar captación y colocación de recursos, emplea los términos de Tasa de Interés Activa y Tasa Interés Pasiva. La tasa activa es aquella tasa de interés que los bancos cobran por los préstamos que otorgue a los demandantes de dinero, y la pasiva es aquella que los bancos pagan por captar recursos de los ahorradores u oferentes de dinero. Normalmente, la tasa activa es más alta que la tasa pasiva.

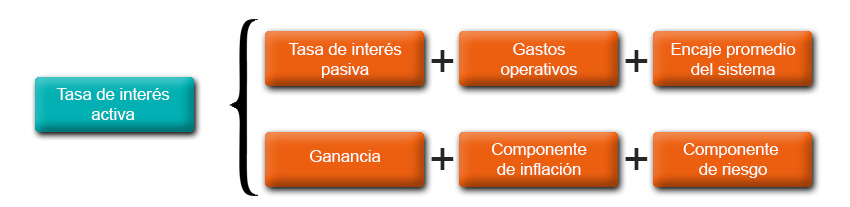

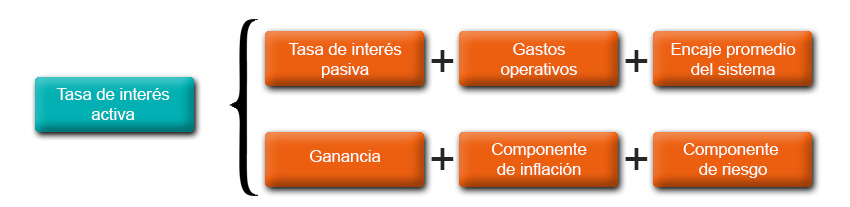

El margen de intermediación podría verse como la utilidad o ganancia que obtiene un banco por realizar la actividad de conexión entre los demandantes y oferentes de dinero. Las tasas de interés activas que pagan los demandantes de dinero por los préstamos dependen en gran parte de lo siguiente:

Las tasas de interés pasivas que manejen los bancos para captar recursos de los ahorradores.

Los gastos derivados en el otorgamiento del crédito, como la investigación y otros costos administrativos.

Del tipo de crédito, del riesgo de incumplimiento para el pago del crédito y garantías otorgadas.

Los costos económicos de operación del sistema financiero, los cuales son absorbidos por el usuario del crédito.

Las tasas de interés pasivas que paga los bancos a los ahorradores por la captación de recursos de los oferentes de dinero depende en gran parte del costo porcentual promedio de captación (CPP), que es la tasa promedio de tasas pasivas pagadas en un periodo determinado por el sistema financiero, según los ahorros captados del público en sus distintas modalidades, ponderado por el valor asociado a cada denominación. Las tasas activas dependen positivamente de este costo porcentual promedio de captación; cuando éste aumenta, las tasas activas también lo hacen.

Otro factor que deben tomar en cuenta los bancos para definir las tasas pasivas que ofrecen a los ahorradores, por las distintas opciones de inversión financiera, son las tasas de interés pasivas que pagan los mercados financieros de otros países por inversiones equivalentes. En situaciones de incertidumbre en cuanto al control de tipo de cambio y a expectativas de inflaciones altas, los ahorradores pueden ser atraídos por instituciones de otros países dándose así fugas de capital, pues se dan cuenta que sus ahorros pueden estar mejor protegidos en una institución extranjera que en una local.

Los determinantes de la tasa de interés pasiva son las siguientes:

- El costo porcentual promedio (CPP).

- Las tasa esperada de inflación.

- El tipo de cambio esperado que puede traer una depreciación cambiaria.

- Las tasas de interés que pagan instituciones financieras de otros países.

- Las comisiones y gastos para realizar operaciones.

- El premio al ahorrador y pago de impuestos por ganancias en intereses.

En resumen, la relación funcional de la tasa de interés activa con respecto a todos los factores antes mencionados es positiva, lo que indica que si aumenta alguno de ellos, la tasa de interés activa aumenta en cierta proporción. El banco calcula su tasa de interés activa tomando como base la tasa de interés pasiva, sus gastos operativos, su renta esperada, el encaje promedio del sistema (lo que debe tener depositado en el banco central), más los componentes inflacionarios y de riesgo propios de la economía.

La diferencia entre las dos tasas refleja la eficiencia del sistema financiero, la capacidad de pago de los deudores y, en cierta forma, de la confianza en el comportamiento de la economía. Si la tasa activa crece mucho, la inversión cae, puesto que el financiamiento de la inversión es muy caro y no conviene invertir. Si la tasa de interés pasiva baja mucho, los ahorradores pierden interés y prefieren consumir a ahorrar.

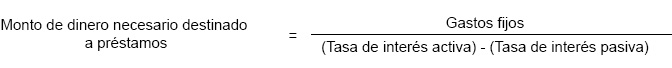

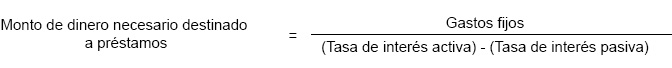

Si un banco desea calcular su límite para otorgar créditos y calcular el monto máximo en recursos que puede ofrecer al público demandante de dinero, y que sus productos en intereses puedan cubrir sus costos fijos, lo podría realizar mediante la fórmula de punto de equilibrio sin dejar utilidad ni pérdida:

Por ejemplo, si hay gastos fijos anuales en el banco por $ 1, 200,000, y se pueden colocar créditos al 25% anual y pagamos por el dinero recibido de los ahorradores la tasa del 5% anual, para estar en punto de equilibrio durante el año, el banco deberá captar la cantidad de $6, 000,000. Observa:

$1,200,000 / (0.25-0.05) = $6,000,000

Cuando el margen de intermediación es muy alto el sistema financiero tendería a que se disminuyera el ahorro y la inversión, lo que provoca un desequilibrio en la economía. La tasa activa y la tasa pasiva son dos variables que tienen una relación muy cercana con el superávit comercial y el déficit gubernamental.

Actividades del sistema bancario

Conforme al artículo 3° de la Ley de Instituciones de Crédito, el sistema bancario mexicano está integrado principalmente por:

Instituciones de crédito:

- Banca comercial.

- Banca de desarrollo.

Los fideicomisos públicos constituidos por el Gobierno Federal para el fomento económico.

Las funciones que desempeñan estas instituciones financieras son las siguientes:

- Captación de recursos mediante la recepción de depósitos de ahorro a través de diversos productos bancarios permitidos por la ley, y canales de distribución como los comisionistas autorizados por la CNBV.

- Otorgamiento de crédito, los cuales pueden ser comerciales, de consumo o hipotecarios.

- Operar con valores en los diversos mercados financieros, según lo marque la ley.

- Emitir y poner en circulación cualquier medio de pago que determine el Banco de México.

- Actividades de asesoría e inversión en diversos tipos de valores.

- Operaciones de fideicomiso y llevar a cabo mandatos y comisiones.

- Servicios de custodia y administración de bienes por cuenta de terceros.

- Servicios de caja y tesorería relativos a títulos de crédito por cuenta de las emisoras.

Para conocer la diferencia que existe entre la Banca comercial y la Banca de desarrollo, haz clic aquí.

Para organizarse y operar como institución de banca comercial o múltiple, se requiere autorización del gobierno federal, el cual otorga discrecionalmente esta autorización a través de la CNBV, previo acuerdo de su Junta de Gobierno y opinión favorable del Banco de México. Por su naturaleza, dichas autorizaciones son intransmisibles y se publican en el Diario Oficial de la Federación y en dos periódicos de amplia circulación.

El capital mínimo suscrito y pagado que las instituciones de banca múltiple deben tener en sus estatutos sociales es de 90 millones de Unidades de Inversión (UDI). El capital requerido puede ser menor a esa cantidad para aquellos bancos que se especialicen en atender a un nicho específico del mercado y que realicen menos actividades que las permitidas. A estos bancos se les conoce como

bancos de nicho y, para constituirse, necesitan un capital mínimo que podrá ser entre 36 a 54 millones de UDI. Estas entidades complementan la oferta de productos y la capacidad del sistema para ampliar el sistema bancario en la economía.

Buró de crédito

El Buró de crédito es una herramienta muy útil para lograr el crecimiento económico dentro del proceso del análisis crediticio o financiero de personas o empresa; además, facilita la toma de decisiones para el otorgamiento de nuevos créditos. Es una Sociedad de Información Crediticia (SIC), privada y no gubernamental, que realiza actividades como recopilar, administrar y entregar información relativa sobre el historial crediticio de personas y empresas que manejan algún tipo de crédito con instituciones financieras, auxiliares de crédito, empresas comerciales, tiendas departamentales, prestadoras de servicios o SOFOMES, incluyendo el nivel de cumplimiento de los contribuyentes para el pago de los impuestos.

Las SIC, por ser empresas privadas, establecen convenios con otras firmas que en su operación otorgan créditos a los clientes, limitándose sólo a recopilar y administrar los datos que éstas les proporcionen.

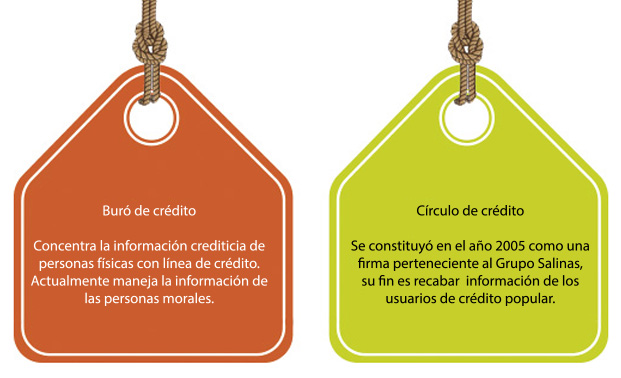

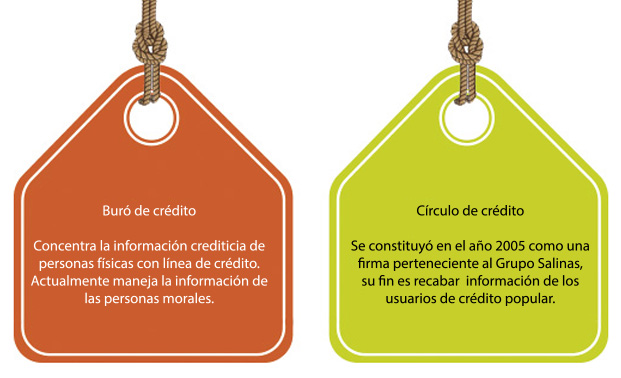

En México hay dos Sociedades de información crediticia:

Las SIC no tiene la facultad de cobrar a deudores ni para aprobar o rechazar créditos. Cada uno de los créditos contratados es registrado en alguna de las SIC y evaluado conforme al tiempo que se tarda en liquidar al menos el pago mínimo requerido. Dependiendo de la SIC será la calificación que se le otorga. Observa:

Buró de crédito |

Círculo de crédito |

| 1 = Pago Puntual |

V = Vigente Pago Puntual |

| 2= Atraso de 1 a 29 días |

1 = Atraso en pago |

| 3= Atraso de 30 a 59 días |

2 = Atraso en 2 pagos |

| 4= Atraso de 60 a 89 días |

3 = Atraso en 3 pagos |

| 5= Atraso de 90 a 119 días |

- = No se reportó información |

| 6= Atraso de 120 a 149 días |

|

| 7= Atraso de 150 días a 12 meses |

|

| 0= Cuenta muy reciente |

|

| U = Cuenta no calificada |

|

| 96 = Atraso de más de 12 meses |

|

| 97 = Deuda parcial o total sin recuperar |

|

| 99 = Fraude cometido por el cliente |

|

Ambas sociedades están obligadas a conservar el historial crediticio 72 meses (6 años), después de ese plazo se elimina toda información crediticia de cumplimiento e incumplimiento. Analizaremos a continuación los momentos en los que se puede salir de buró de crédito.

Los créditos registrados se eliminan de la base de datos de Buró de Crédito en diferentes periodos y de acuerdo al monto del adeudo:

Toma como ejemplo el valor de la UDI al 2 de julio de 2015, este es de:

1 UDI = $ 5.2777 pesos.

Entonces:

a. 25 UDIS ($ 132 pesos aproximadamente) se eliminan después de un año.

b. 500 UDIS ($ 2,640 pesos aproximadamente) se eliminan después de dos años.

c. 1,000 UDIS ($ 5,280 pesos aproximadamente) se eliminan después de 4 años.

d. Más de 1,000 UDIS ($ 5,280 pesos aproximadamente) se eliminan a los 6 años siempre y cuando:

- Sean menores a 400,000 UDIS ($ 2, 111,000 pesos aproximadamente).

- El crédito no se encuentre en proceso judicial.

- No se haya cometido algún fraude en el crédito.

En caso de existir algún retraso en pagos, no es necesario esperar a que se elimine el crédito, para salir del buró, basta con que los pagos estén al corriente y que el historial muestre que la persona está al día con los pagos. Una persona física tiene derecho a recibir por correo electrónico de manera gratuita una vez al año un reporte a través del portal del Buró de crédito o puede pedirlo directamente en las oficinas de la institución. Para solicitarlo necesitarías el Registro Federal de Contribuyentes (RFC) y algún estado de cuenta de algún crédito.