Mercado de derivados

El Banco de México define al mercado de derivados como “aquel a través del cual las partes celebran contratos con instrumentos cuyo valor depende o es contingente del valor de otros activos, denominados activos subyacentes”. Su principal objetivo es proveer de instrumentos que propicien una administración de riesgos adecuada.

En otras palabras un producto derivado tendrá un determinado valor dependiendo de lo que valga un activo subyacente.

Si deseas conocer sobre la historia del mercado de derivados, haz clic

aquí.

Los activos subyacentes se pueden clasificar en financieros y no financieros, a estos últimos se les conoce como commodities. Observa enseguida algunos ejemplos de ellos:

| Activos subyacentes financieros |

Activos subyacentes no financieros |

| Acciones |

Maíz |

| Tasas de interés |

Petróleo |

| Instrumentos de deuda |

Oro |

| Índices bursátiles |

Gas natural |

| Tipos de cambio |

Tomate |

| Carne de res, etc. |

Anteriormente se estableció que una de las características tanto del mercado de deuda como del mercado de capitales es que realizan operaciones de contado, pero en el mercado de derivados no se liquida ni se entrega el bien de forma inmediata, sino a futuro y se pactan condiciones tales como el precio del bien, a través de contratos.

Aunque actualmente no existe una ley que lo regule, las entidades participantes y las operaciones realizadas son normadas los siguientes elementos:

- Reglas a las que habrán de sujetarse los participantes del mercado de contratos de derivados listados en bolsa.

- Disposiciones de carácter prudencial a las que se sujetarán en sus operaciones los participantes del mercado de contratos de derivados listados en bolsa.

- Además de normas de autorregulación emitidas por la Bolsa Mexicana de Derivados (MexDer) y Asigna, a las que se ajustan los participantes en la bolsa de contratos de derivados y en la cámara de compensación.

Cabe resaltar que los instrumentos propios de este mercado se negocian en dos sitios: el mercado organizado y el mercado extrabursátil, también conocido como Over the counter.

A continuación se describe cada uno de ellos así como los instrumentos que se ofrecen en su interior.

Mercado organizado y sus instrumentos

El mercado organizado, también conocido como estandarizado, es aquel donde las transacciones se realizan a través de una infraestructura y regulación determinada. Los instrumentos se negocian en una Bolsa de derivados, que en México es el MexDer, actualmente esta institución opera contratos de futuros y de opción sobre dólar, eurobonos, acciones, índices y tasas de interés.

La acción de garantizar que las obligaciones adquiridas por las partes involucradas en los contratos de derivados sean cumplidas queda a cargo de Asigna.

En el mercado organizado se comercializan:

Haz clic sobre cada instrumento para conocer más

Haz clic sobre cada instrumento para conocer más

Un futuro es un contrato en el que se establece la obligación de una operación de compra venta de un bien determinado, a un precio pactado previamente en una fecha especificada. Este contrato es estandarizado en cuanto a su tamaño, vencimiento, forma de liquidación, etcétera.

Para dejar esto más claro…

La empresa “A” tiene una deuda en dólares y sus ingresos son en pesos. El monto de su deuda es de $10 000 dólares, la cual tendrá que pagar en un mes. Imagina que la empresa compra a través de una institución financiera un contrato de futuro del dólar pactando las siguientes condiciones:

- Activo subyacente: Dólar.

- Monto: $10 000 dólares.

- Precio de compra: $10.50 pesos por dólar.

- Fecha de vencimiento: En esta fecha el comprador de los dólares pacta comprar los $10 000 dólares a un precio de $10.50 pesos por dólar.

Si dentro de un mes el dólar está a $11.00 por ejemplo, la empresa habrá tenido una ganancia de 50 centavos de peso por cada dólar comprado. Al contrario, si en el mercado el dólar se vende a $10.00 pesos, la empresa habrá perdido 50 centavos de peso por cada dólar comprado.

Este tipo de instrumento está compuesto por un contrato en el que se da derecho al comprador, pero no la obligación, de llevar a cabo una operación de compra o venta de un bien o valor a cambio del pago de una prima.

Dentro de las opciones se pueden distinguir varios elementos que se enlistan a continuación:

- Activo subyacente: activo el cual se compra o vende.

- Strike Price: precio determinado o precio de ejercicio.

- Vencimiento: fecha concreta en la cual termina el contrato.

- Prima: costo de cobertura.

- Precio de mercado: precio del activo subyacente al final del plazo.

Existen dos tipos de opciones:

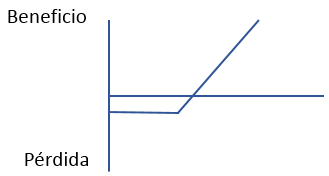

- Opción call (opción de compra): en este contrato el comprador tiene el derecho al pagar una prima, más no la obligación, de comprar un activo subyacente a un precio determinado en una fecha concreta. El vendedor del call a cambio de recibir el pago de la prima, tiene la obligación de vender el activo si el comprador decide ejercer el derecho a comprar.

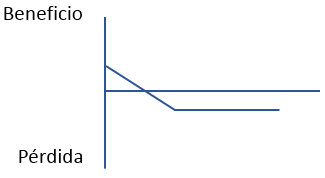

- Opción put (opción de venta): dentro de esta opción el comprador tiene el derecho más no la obligación, pagando una prima, de vender un activo subyacente a un precio determinado en una fecha concreta. Por otro lado, el vendedor del put a cambio de recibir el pago de la prima, tiene la obligación de comprar el activo si el comprador decide ejercer el derecho a vender.

Estos instrumentos son muy parecidos a los seguros, ya que se transfiere el riesgo de la variación del precio del activo subyacente a otro a cambio del pago de una prima. Las opciones pueden ser americanas o europeas, las primeras pueden ser ejecutables durante la vida del contrato, las segundas sólo hasta su vencimiento.

También se conocen como permutas financieras y son contratos entre dos partes en los que se pactan el intercambio de flujos periódicos de dinero sobre un valor referente. La principal aplicación de este instrumento es cubrir o diversificar el riesgo a través del intercambio de instrumentos de acuerdo a las necesidades de los usuarios financieros.

Un ejemplo sería el swap de divisa:

Una persona tiene una deuda en dólares y recibe ingresos en pesos, y otra tiene ingresos en dólares y una deuda en pesos, esta situación puede resolverse intercambiando su equivalencia en las respectivas deudas, pagando el que tiene ingresos en pesos la deuda en pesos y el que recibe ingresos en dólares pagando en dólares. De esta manera se realiza la cobertura cambiaria.

Los instrumentos derivados no implican necesariamente la entrega del activo subyacente sino una compensación en efectivo por la diferencia. Dentro de los swaps más comunes se encuentran los de tasas de interés y los de divisas.

Los productos financieros anteriores se crearon con la finalidad de cubrir el riesgo a la exposición ya sea al tipo cambiario, de interés, de commodities o de variación en precio de acciones. Cabe mencionar que tanto personas físicas como morales pueden ser sujetos de cobertura de derivados. Esta situación sólo se condiciona a la existencia de una exposición a los riesgos antes mencionados.

Mercado extrabursátil y sus instrumentos

En este mercado se pactan las operaciones directamente entre compradores y vendedores de contratos no estandarizados, sin que exista una cámara de compensación o una contraparte central que disminuya el riesgo de crédito. Esto se debe a que son productos hechos a las necesidades específicas de los participantes. Caso contrario de los futuros por ejemplo, que es un paquete ya estandarizado operado por mercado organizado.

En el mercado extrabursátil se comercializan los siguientes instrumentos:

Haz clic sobre cada instrumento

Haz clic sobre cada instrumento

Es un contrato donde se establece la obligación de una operación de compra venta de un bien determinado a un precio establecido previamente, en una fecha especificada. Este contrato está hecho a la medida, no es estandarizado como el futuro y por lo tanto se comercializa en el mercado OTC.

En el caso del forward podría utilizarse el mismo ejemplo del futuro con la variante de que el monto del contrato puede ser diferente, por ejemplo $10 250 dólares, ya que es un contrato hecho a la medida. La fecha de vencimiento no coincide con los mercadeados en el MEXDER, ni tampoco se comercializa en éste.

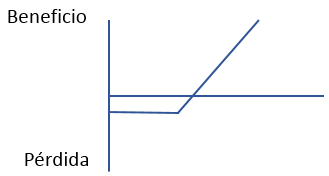

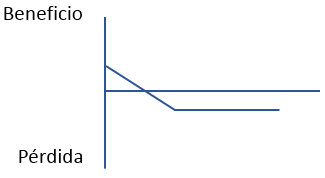

Son contratos en donde se da el derecho al comprador, más no la obligación, de comprar o vender un activo subyacente a un precio determinado en una fecha especificada a cambio del pago de una prima.

Estos instrumentos derivados son muy similares a las opciones, pero con la diferencia de que no son estandarizados sino hechos a la medida.

Algunas de las diferencias entre el mercado organizado y el extrabursátil son las siguientes:

|

Mercado extrabursátil

(Over the counter) |

Mercado organizado (MEXDER) |

Modo en el que se formalizan las operaciones |

La negociación de los contratos se realiza directamente entre el comprador y el vendedor. |

La negociación se realiza por medio de bolsa de derivados. |

Características de los activos subyacentes |

Las partes estipulan en el contrato el precio, cantidad, entre otros. |

Los contratos están previamente estandarizados así como el precio, cantidad, etcétera. |

Flexibilidad |

Es un contrato hecho a la medida de las necesidades de cobertura. |

Son contratos estandarizados. |

Garantías involucradas |

No siempre. |

La cámara de compensación administra dichas garantías. |

Riesgo de incumplimiento |

Existe un mayor riesgo ya que no existe intermediario que absorba el riesgo, y la contraparte puede incumplir. |

Los contratos son garantizados por la cámara de compensación y liquidación. |

Reconocimiento de pérdidas y ganancias |

Se realiza directamente entre las partes involucradas. |

Es a través de la cámara de compensación. |

Liquidez de los contratos |

Escasa, primero porque es un contrato hecho a la medida y es difícil encontrar una contraparte que tenga la misma necesidad, además de que no hay un mercado secundario formal. |

Amplia ya que son contratos estandarizados y existe un mercado secundario. |

Regulación |

Generalmente no hay. |

Por autoridades y por los participantes mismos. |

Los mercados de derivados tienen mucho por desarrollar y que las autoridades que regulan el sistema financiero mexicano deberán de poner cada vez más información al alcance de los usuarios sobre la implementación de estos instrumentos.