Sociedades de inversión

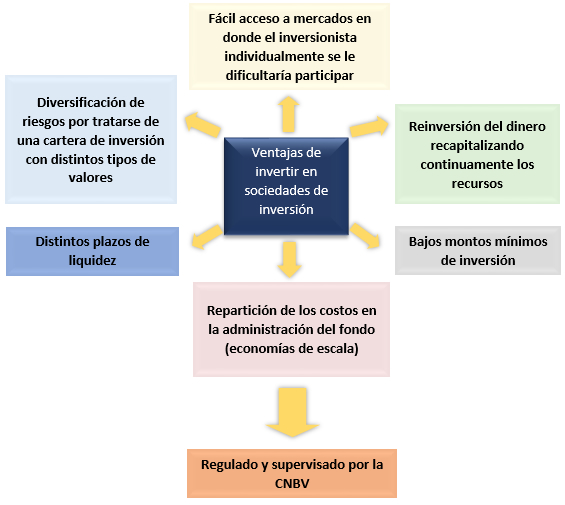

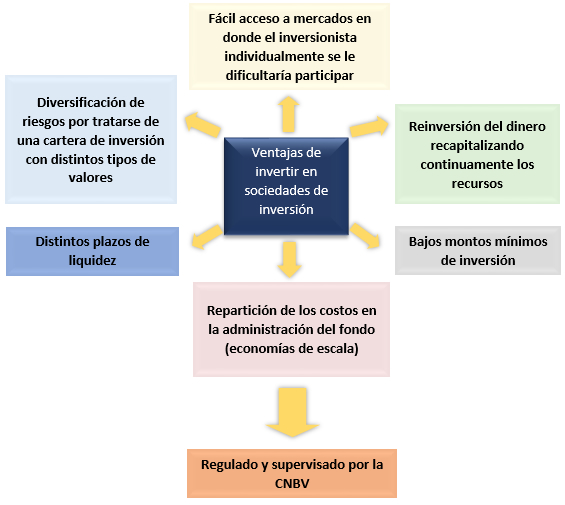

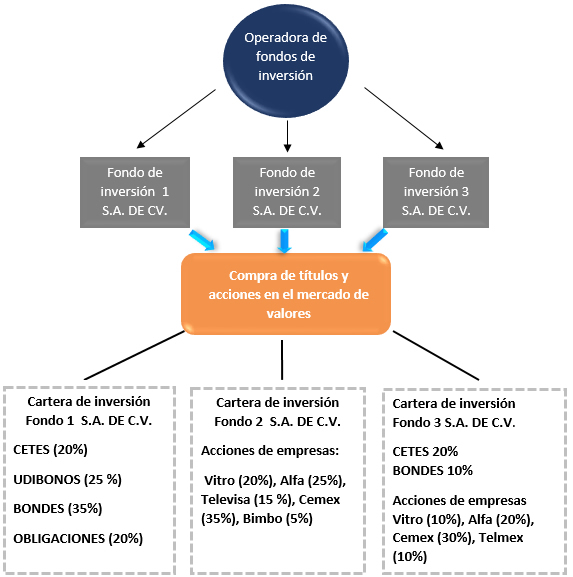

Una sociedad de inversión, o fondo de inversión, es una sociedad anónima de capital variable autorizada por CNBV, la cual capta recursos del público inversionista mediante la emisión de acciones representativas de capital social. La finalidad de esto es reunir una cantidad importante de recursos y tener un fondo suficiente para adquirir activos, títulos y valores; formando de esta manera un portafolio de inversión.

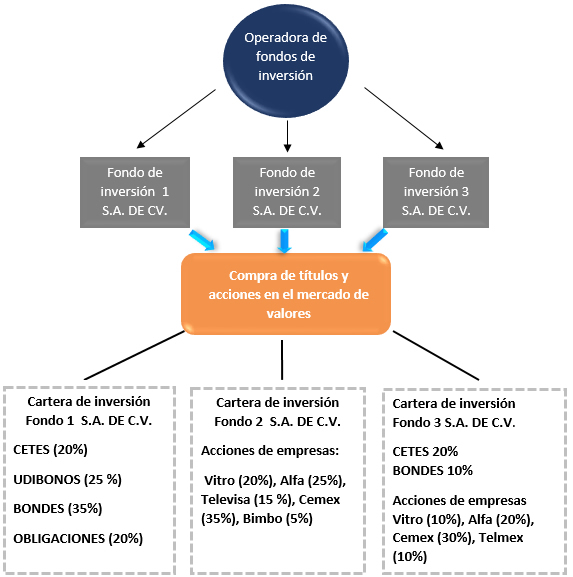

Cada sociedad anónima es administrada por una empresa controladora o administradora de fondos de inversión conocida como Operadora o Administradora de Sociedades de Inversión.

Las sociedades de inversión sólo pueden adquirir para formar de la cartera del fondo, únicamente aquellos valores, acciones y títulos que estén inscritos en el Registro Nacional de Valores e Intermediarios (RNVI), los que se encuentran listados en el Sistema Internacional de Cotizaciones, los de carácter extranjero regulados por la CNBV, los emitidos por bancos centrales, los emitidos por instituciones internacionales y del tipo de derivados. De igual manera, no podrán invertir en títulos pertenecientes al mismo grupo empresarial del que formen parte la sociedad operadora.

Ejemplo de una operadora de fondos de inversión que controla o administra 3 fondos de inversión:

En temas anteriores ya has analizado opciones variadas de inversión, pero para aclarar más diferencias y similitudes de algunos de ellos con respecto a las sociedades de inversión, observa las siguientes tablas:

De igual manera es necesario que sepas cuáles son las operaciones que las sociedades de inversión pueden o no llevar a cabo.

Haz clic sobre cada operación para conocer más

Haz clic sobre cada operación para conocer más

Con la creación de este tipo de sociedades, el público inversionista podrá invertir en títulos e instrumentos que por sí solo no hubiese podido adquirir.

Tipos de sociedades de inversión

Las sociedades de inversión por la obligación de recomprar sus acciones pueden tener la modalidad de abiertas o cerradas.

Las sociedades de inversión abiertas son aquellas que están comprometidas a recomprar las acciones representativas de su capital social o amortizarlas con activos. La ventaja que tiene un inversionista al invertir en una sociedad de inversión abierta, es que al querer vender las acciones de la sociedad de inversión, por medio de las distribuidoras le recompran los títulos. Por ejemplo, las sociedades de inversión de deuda y de renta variable.

Por otro lado, las sociedades de inversión cerradas tienen prohibido recomprar las acciones representativas de su capital social o amortizar sus acciones Un ejemplo son las sociedades de inversión de capital (SINCAS).

Observa el siguiente diagrama:

Instrumentos de deuda: su cartera de inversión está compuesta por títulos de deuda, ETPS o TRACS (que tengan instrumentos de deuda), pagarés y títulos emitidos por el gobierno. Sus rendimientos son estables, no se cobra comisión por la compra y venta de acciones y son calificados por una calificadora de valores.

Renta variable: su cartera de inversión está compuesta por acciones, CPOs, títulos de deuda, obligaciones, ETPS o TRACS (que tengan instrumentos de deuda y renta variable), Derivados. No son calificados por una empresa valuadora; se cobra una comisión por la compra y venta de acciones, además sus rendimientos son volátiles.

SIOLES: opera exclusivamente con activos con objeto de inversión, que se definan en los prospectos de información al inversionista.

SINCAS: operan con activos con un objeto de inversión y cuya naturaleza corresponde a acciones o partes sociales, obligaciones y bonos a cargo de una empresa que promueva la propia sociedad.

De igual manera las sociedades de inversión pueden clasificarse de la siguiente manera:

1. Sociedades de Inversión en instrumentos de deuda de corto, mediano y largo plazo.

De acuerdo al tiempo de duración de sus activos objeto de inversión:

- Corto plazo: menor a un año

- Mediano Plazo: Mayor a un año o igual a tres

- Largo plazo: Mayor a tres años.

|

2. Sociedades de Inversión de Mercado de dinero: aquellas que inviertes en instrumentos de deuda en moneda nacional, de alta liquidez, de corto plazo y de alta calidad crediticia como los Cetes. También se caracterizan de bajo riesgo, un ejemplo es el Fondo 1 SA de CV |

3. Sociedades de Inversión de renta variable: se clasifican de acuerdo al porcentaje de inversión en acciones dentro de su cartera.

- Especializado en acciones: inversión mínima de 80% en acciones.

- Mayoritaria en Acciones: inversión máxima 80% y mínima 50% en acciones.

- Mayoritariamente en títulos de deuda: inversión máxima 80% y mínima 50% en instrumentos de deuda.

- Especializado en valores de deuda: inversión mínima 80% en instrumentos de deuda.

|

4. Sociedades de inversión especializadas: son aquellas en donde la inversión de sus activos se puede especializar en distintos sectores como: gobierno, privado, industrial, regional, etc., siempre y cuando mantenga un 80 % de inversión en su cartera en ese sector. |

| 5. Sociedades de inversión indizadas: estas pueden ser sociedades de instrumento de deuda o de renta variable y se aplica a aquellas sociedades cuyo objetivo sea una réplica de un índice. IPC, S&P500, CAC 40, UDI, CETES, tipo de cambio.

|

6. Sociedades de Inversión discrecionales: los fondos de inversión de deuda y renta variable son discrecionales, no se basan en una composición de activos objetivo, sino en una estrategia de límite de exposición de riesgo, Ejemplo: objetivo rendimiento: tasa CETE 28 días + 50 puntos base.

|

7. Sociedades de Inversión de cobertura cambiaria: se especializan en títulos de deuda en donde tengan al menos un 80% de los activos de su cartera indexados a otra moneda, pueden ser euros, dólares, con el objetivo de darle al inversionista una cobertura cambiaria. |

Haz clic en el botón para ver un ejemplo Haz clic en el botón para ver un ejemplo

|

De esta forma puedes darte cuenta de los tipos de la variedad de fondos de inversión que pueden existir en el mercado financiero. Mismos que fueron creados de acuerdo a las diferentes necesidades de los inversionistas.

9.3 Factores que afectan los precios de las acciones

Los fondos de inversión tienen prohibido por la CNBV preestablecer rendimientos que conforman la cartera de fondos, debido a que estos activos están expuestos a diversos movimientos en los mercados y a factores que afecten su precio. Dichos movimientos pueden ser cambios en las tasas de interés, modificaciones en los precios de las acciones que cotizan en bolsa, movimientos en los tipos de cambio y cambios en la clasificación de riesgo de crédito en los instrumentos de deuda.

Tales movimientos quedan más claros en la siguiente tabla:

| Factores |

Precio de los instrumentos de deuda en la sociedad de inversión |

Consecuencia |

| Tasas de interés del mercado de deuda |

Suben |

Bajan |

Minusvalía |

| Tasas de interés del mercado de deuda |

Bajan |

Suben |

Plusvalía |

| |

Precio de los instrumentos de renta variable en la sociedad de inversión |

|

| Precio de las acciones del mercado de capital |

Bajan |

Bajan |

Minusvalía |

| Precio de las acciones del mercado de capital |

Suben |

Suben |

Plusvalía |

| |

Precio de las acciones denominadas en otra moneda en la sociedad de inversión |

|

| Tipo de cambio pesos frente a otra moneda |

Suben |

Baja |

Minusvalía |

| Tipo de cambio pesos frente a otra moneda |

Bajan |

Sube |

Plusvalía |

| |

Precio de los instrumentos de deuda en la sociedad de inversión |

|

| Clasificación del riesgo |

Bajan |

Baja |

Minusvalía |

| Clasificación del riesgo |

Suben |

Suben |

Plusvalía |

Con esta tabla puedes observar la correlación que existe entre las variaciones en precio de acciones y las diferentes variables exógenas.

Clasificación del riesgo de los fondos

Existen instituciones autorizadas por la CNBV que se encargan de analizar, estudiar, opinar, evaluar y dictaminar la calidad crediticia de los valores o instrumentos de deuda de una sociedad de inversión, ayudando a los inversionistas a tener un panorama sobre los riesgos involucrados al invertir en un fondo y para ellos se califica este fondo desde dos puntos de vista.

Dichas instituciones realizan la clasificación de acuerdo a dos criterios, el primero de ellos es el de administración y calidad de los activos, que describe la capacidad de compromiso de pago de los emisores de los instrumentos, valorando además el historial y experiencia de la administración del fondo del cual se clasifica por letras.

| Clasificación |

Nivel de seguridad del fondo |

| AAA |

Sobresaliente |

| AA |

Alta |

| A |

Buena |

| BBB |

Aceptable |

| BB |

Baja |

| B |

Mínima |

Por otro lado, el criterio de riesgo de mercado califica el grado de sensibilidad que tienen los activos de un fondo de inversión ante cambios existentes en el mercado, tales como tasas de interés, inflación, tipo de cambios, liquidez o cualquier otro tipo de variable macroeconómica. Esta calificación se representa numéricamente, por lo que entre mayor sea el número mayor será su sensibilidad.

| Calificación |

Sensibilidad a las condiciones cambiantes del mercado |

| 1 |

Extremadamente baja |

| 2 |

Baja |

| 3 |

Baja a moderada |

| 4 |

Moderada |

| 5 |

Moderada a alta |

| 6 |

Alta |

| 7 |

Muy alta |

Pero, ¿cómo se puede interpretar esto?

Por ejemplo, si hay un Fondo de Inversión con una clasificación AA/4 se puede deducir lo siguiente:

- Si se interpreta con el criterio de administración y calidad de los activos, significa que su calidad es alta, por lo que el fondo está compuesto por instrumentos de deuda emitidos por el Gobierno Federal, por bancos y empresas con alta calificación crediticia.

- Si se interpreta con el criterio de riesgo de mercado, seguramente la cartera de este fondo debe estar compuesta de instrumentos de deuda de mediano plazo en pesos, o de corto plazo en dólares, por lo que tiene una moderada sensibilidad ante movimientos de variables económicas como el tipo de cambio y tasas de interés.

Ingresos de una operadora de fondos de inversión

Las operadoras de fondos de inversión obtienen sus ingresos a través de dos fuentes principales, por un lado están las remuneraciones que son pagadas directamente por el fondo de inversión y por otro, las remuneraciones pagadas por los accionistas del fondo.

Las remuneraciones de una operadora de fondos de inversión que son pagadas directamente por el fondo de inversión están en función de los siguientes factores:

- Administración de los activos (compra y venta de los instrumentos del fondo)

- Desempeño del administrador de los activos

- Distribución de las acciones

- Valuación de las acciones

- Clasificación de los valores de una sociedad de inversión

- Proveeduría de precios

- Depósito y custodia de valores

- Contabilidad

Ahora bien, las remuneraciones de una operadora de fondos de inversión que son pagadas por los accionistas del fondo son las comisiones mencionadas en el prospecto de información del fondo.

¿Quiénes pueden operar sociedades de fondos de inversión? |

Sociedades operadoras de sociedades de inversión

Son instituciones registradas en el RNVI y autorizadas por la CNBV cuyas funciones son prestar los servicios de administración, distribución, depósito y custodia de los activos que son objeto de inversión, así como la contabilidad de los mismos. |

Sociedades distribuidoras de acciones de sociedades de inversión

Son instituciones registradas en el RNVI y autorizadas por la CNBV para prestar servicios de promoción, asesoría, compra-venta de acciones y distribución de los mismos. Teniendo promotores autorizados por la CNBV con el poder para celebrar con el público inversionista contratos de intermediación. |

Por otro lado, las entidades que pueden proporcionar a las sociedades de inversión servicios de distribución de acciones de sociedades de inversión son:

- Instituciones de crédito (Bancos)

- Casas de Bolsa

- Organizaciones auxiliares de crédito

- Casas de cambio

- Instituciones de seguros

Cálculo del rendimiento de las sociedades de inversión

Para el cálculo del rendimiento de las acciones de una sociedad de inversión se utilizará tano la fórmula de rendimiento efectivo como la de rendimiento anual.

Haz clic en cada tipo de cálculo para conocer más

Haz clic en cada tipo de cálculo para conocer más

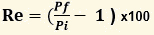

Se genera después del pago de comisiones, costos de transacción e impuestos y se calcula de la siguiente manera:

Fórmula:

Re = Rendimiento efectivo

Pf = Precio final de la acción

Pi = Precio inicial de la acción

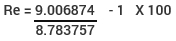

Ejemplo:

El señor Pérez compró Acciones del Fondo VectRV S.A. de C.V., (fondo de renta variable) el 14 de Agosto del 2011 en $8.763426 pesos y las vendió el 22 de noviembre del mismo año en $9.027819 pesos, la operadora de fondos cobra un 0.20% de comisión por la compra y por la venta de acciones.

Paso 1: Cálculo del precio total de compra de la acción.

Precio de compra de la acción = $8.763426

Comisión de compra = $18.763426X 0.0020 = $0.017527

16% de IVA de la comisión = $0.017527 X .16 = $0.002804

Comisión Total = $0.017527 + $0.002804 = $0.020331

Precio total de compra = $8.763426 + $0.020331 = $8.783757 (en la compra se suma la comisión)

Paso 2: Cálculo del precio total de venta de la acción.

Precio de venta de la acción = $9.027819

Comisión de venta = $9.027819 X .0020 = $0.018056

16% de IVA de la comisión = $0.018056 X .16 = $0.002889

Comisión Total = $0.018056 + $0.002889 = $0.020945

Precio total de venta = $9.027819 - $0.020945 = $9.006874 (en la venta se resta la comisión)

Pf = Precio final de la acción = $9.006874

Pi = Precio Inicial de la acción = $8.783757

Re = (1.025401 - 1 ) X100 = 2.54%

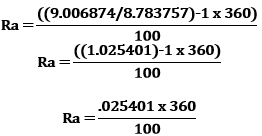

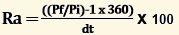

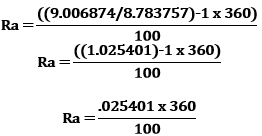

Como lo dice su mismo nombre, se da en un periodo de un año y se eleva para poder compararlo con rendimientos que se expresan en forma anual, calculándose de la siguiente manera:

Ra = Rendimiento anualizado

Pf = Precio final de la acción

Pi = Precio inicial de la acción

dt = días transcurridos (tomar en cuenta la fecha de liquidación de las operaciones)

Tomando en cuenta los cálculos previos, se puede resolver así:

Ra = .0914436 x 100 = 9.14 %

Con estos métodos expuestos un inversionista, al momento de llegar su estado de cuenta puede verificar su rendimiento.

Valuación de la posición en un fondo de inversión

Para valuar la posición que tiene un inversionista en un portafolio de inversión, se puede partir del siguiente ejemplo:

El señor Pérez invirtió $300 000 pesos el día 1 de junio del presente año en 2 fondos de inversión que opera la casa de bolsa Value S.A. de C.V. Distribuyó la inversión de la siguiente forma:

| Fondo |

Distribución de la inversión total |

Inversión total en pesos A |

Precio cierre de la acción del fondo

(30 de mayo)

B |

Títulos

comprados C = A / B |

Valuación

(1 junio ) D = C x B |

| VALUEF2B |

85 % |

$255 000.00 |

$110.9035 |

2 299 |

$254 967.15 |

| VALUEF3B |

15 % |

$45 000.00 |

$227.1301 |

198 |

$44 971.76 |

| |

|

|

|

Remanente de efectivo |

$61.09 |

| |

|

|

|

Total |

$300 000.00 |

Si la Casa de Bolsa cobra una comisión por manejo de cuenta mensual de $105.00 más 16% IVA ¿Cuál sería la posición del inversionista al día 30 de junio si el precio final de las acciones de los fondos fueron los siguientes?

| Fondo |

Precio Cierre de la acción del Fondo

(30 de junio)

E |

Valuación

(30 junio)

F = E x C |

Plusvalía / Minusvalía |

| VALUEF2B |

$112.0831 |

$257 679.05 |

|

| VALUEF3B |

$228.0901 |

$45 161.84 |

|

| |

Remanente de Efectivo |

$61.09 |

|

| |

Comisión por manejo de cuenta |

($105.00) |

|

| |

16 % IVA |

($16.80) |

|

| |

SALDO FINAL AL 30 DE JUNIO |

$302 719.09 |

$2 719.09 |

De acuerdo a la tabla anterior, se puede apreciar que la posición al 30 de junio, el inversionista tuvo una plusvalía o ganancia de $2 719.09 de pesos.

Otras alternativas para invertir

Con el uso de las nuevas tecnologías y plataformas, ahora es posible invertir directamente en la compra y venta de acciones, sin necesidad de un intermediario que cobre comisiones. Esta nueva alternativa, tiene ventajas y desventajas:

Ventajas

- Tú tomas las decisiones de compra y venta.

- Tienes acceso al desempeño de tu portafolio en todo momento.

- Acceso a información en tiempo real.

- Puedes empezar con montos mínimos, e incluso con simuladores.

|

Desventajas

- Para alguien sin experiencia y sin conocimientos de análisis, se incrementa el riesgo.

- No hay una regulación, por lo que se tiene que validar que la plataforma pertenezca a una empresa financiera reconocida.

|

Estas nuevas alternativas para invertir te permiten hacer simulaciones con dinero imaginario y aprender sin ningún riesgo. Con estas nuevas plataformas se amplía el que más empresas y personas físicas puedan también realizar y administrar sus inversiones.