Asegúrate de:

El ingeniero Luis, destacado proveedor en la industria de la construcción especializado en la instalación de techos prefabricados había logrado en tres años consolidar una reputación notable entre sus clientes y en el sector. Esto le generó un incremento en los contratos, sin embargo, su capacidad instalada estaba al límite. Es por eso, que decidió expandirse y comprar una nueva máquina para el corte de lámina, la cual era la principal herramienta para poder crecer, además de que necesitaría más personal para poder operarla e instalar los techos.

El ingeniero Luis, destacado proveedor en la industria de la construcción especializado en la instalación de techos prefabricados había logrado en tres años consolidar una reputación notable entre sus clientes y en el sector. Esto le generó un incremento en los contratos, sin embargo, su capacidad instalada estaba al límite. Es por eso, que decidió expandirse y comprar una nueva máquina para el corte de lámina, la cual era la principal herramienta para poder crecer, además de que necesitaría más personal para poder operarla e instalar los techos.

Luis había investigado las oportunidades actuales del sector, por lo que no tenía duda que el mercado iba en crecimiento, pero ahora su principal inquietud era saber que tan rentable sería el nuevo proyecto y en qué tiempo podría recuperar su inversión. La máquina cortadora de lámina representaba una inversión importante en términos de dinero y el ingeniero Luis solo contaba con el 70% de su monto y no deseaba invitar a otras personas como socios, por lo que estaba pensando solicitar un crédito con el banco para fondear el monto que le faltaba.

Con todo lo anterior, Luis tenía las siguientes interrogantes:

Este tema te ayudará a despejar las interrogantes planteadas introduciéndote al mundo del presupuesto de capital, para que tengas las bases y conocimientos básicos, y con esto como asesor financiero puedas diseñar las soluciones de fondeo más adecuadas para tu cliente, recuerda que se trata de una inversión a largo plazo. ¿Listo? Comencemos la aventura de aprendizaje.

Proyectos de inversión

Para iniciar, es fundamental partir de una definición precisa de lo que constituye un proyecto, una de las definiciones más destacadas es la de Project Management Institute (2024), que establece que un proyecto es un esfuerzo temporal que se lleva a cabo para crear un producto, servicio o resultado único.

Para iniciar, es fundamental partir de una definición precisa de lo que constituye un proyecto, una de las definiciones más destacadas es la de Project Management Institute (2024), que establece que un proyecto es un esfuerzo temporal que se lleva a cabo para crear un producto, servicio o resultado único.

Ross (2022), menciona que una de las decisiones más importantes en finanzas corporativas es la relacionada con el presupuesto de capital, el cual es el proceso de decidir qué proyectos de inversión deben aceptarse, ya que el capital en juego es en la mayoría de los casos de cuantía importante y antes de comprometerlo habrá que allegarse de los antecedentes para saber qué servicios se ofrecerán o venderán con el nuevo proyecto, en qué mercado se competirá y estimar su rentabilidad futura. Con lo anterior en mente, el objetivo de este tema es analizar las herramientas matemático-financieras que ayudan a tomar la decisión referente a cuáles proyectos deben aceptarse desde el punto de vista financiero.

Los flujos de efectivo

El flujo de efectivo es uno de los elementos más importantes al evaluar un proyecto de inversión, ya que es el dinero que realmente se generará con un proyecto y en términos sencillos se obtiene comparando las entradas contra las salidas anuales proyectadas.

El flujo de efectivo es uno de los elementos más importantes al evaluar un proyecto de inversión, ya que es el dinero que realmente se generará con un proyecto y en términos sencillos se obtiene comparando las entradas contra las salidas anuales proyectadas.

Ross (2022), menciona 7 elementos esenciales a considerar en la construcción de los flujos de efectivo. A continuación, se explican esos elementos para posteriormente aplicarlos al ejemplo de este tema.

Para poder evaluar un proyecto desde la perspectiva financiera, es necesario estimar los flujos de efectivo que se generan con el nuevo proyecto además de que se debe contar con los siguientes elementos esenciales.

La inversión inicial

Se debe realizar una lista valorizada de todos los elementos que se comprometerán y serán necesarios para que el proyecto pueda comenzar y que permanecerán en el proyecto, por ejemplo: maquinaria, construcciones, equipos de trasporte, equipos de cómputo y oficina, capital de trabajo y todo lo necesario para que el proyecto pueda arrancar. Es importante que esta inversión inicial se efectúe solo una vez y esto es al inicio del proyecto. Pueden realizarse inversiones en años posteriores al arranque del proyecto, pero estas se denominarán “inversiones adicionales”.

Se debe realizar una lista valorizada de todos los elementos que se comprometerán y serán necesarios para que el proyecto pueda comenzar y que permanecerán en el proyecto, por ejemplo: maquinaria, construcciones, equipos de trasporte, equipos de cómputo y oficina, capital de trabajo y todo lo necesario para que el proyecto pueda arrancar. Es importante que esta inversión inicial se efectúe solo una vez y esto es al inicio del proyecto. Pueden realizarse inversiones en años posteriores al arranque del proyecto, pero estas se denominarán “inversiones adicionales”.

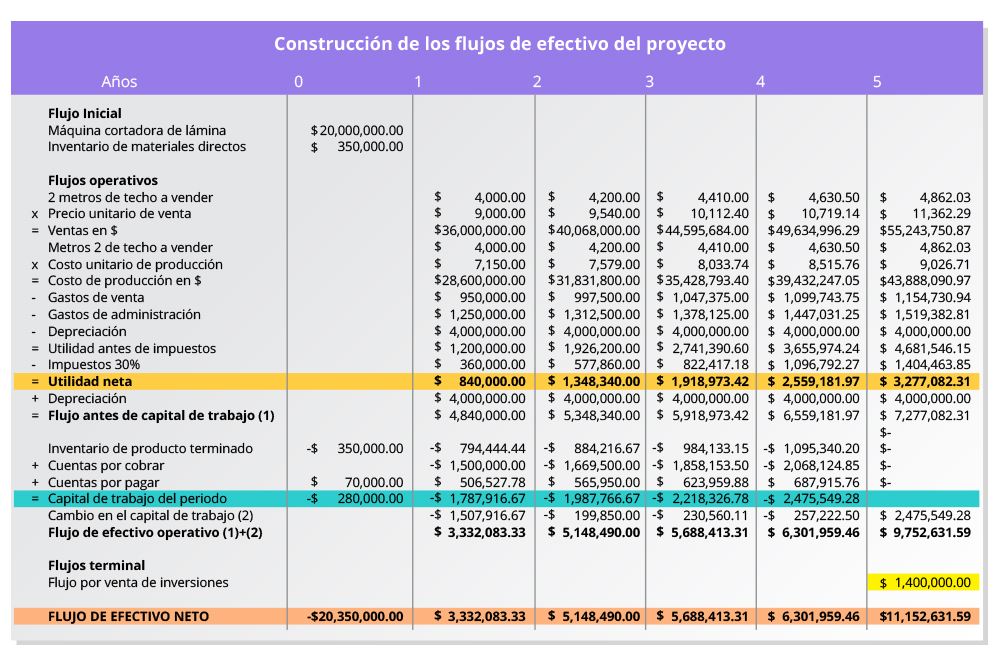

En el caso del ingeniero Luis, la inversión inicial consiste en la máquina cortadora de lámina la cual tiene un costo de $20,000.00 pesos además de un inventario de materiales por un valor de $350,000.00 pesos. Se estima que esa máquina tenga una vida útil de 5 años y se pueda depreciar mediante el método de línea recta y al final del proyecto pueda venderse y recuperarse una cantidad equivalente al 10% de su valor original de compra (ver Figura 1).

Los ingresos del proyecto

Para poder evaluar el proyecto es necesario hacer una proyección de las ventas o ingresos que producirá en el horizonte de planeación considerando los servicios o productos a vender, el mercado, su precio, la estacionalidad de las ventas, condiciones político-económicas que pudieran afectar, así como las metas de crecimiento del proyecto. No se trata de hacer una proyección con una “bola de cristal” si no que, considerando los elementos mencionados, realizar una estimación razonable de los ingresos.

En el proyecto de estudio del ingeniero Luis, se estima que con la nueva máquina se vendan 4,000 metros cuadrados de techo en el primer año, a un precio de venta de $9,000.00 pesos por metro. La cantidad de metros de acuerdo con el estudio de mercado irá aumentando un 5% en relación al año inmediato anterior y el precio crecerá a razón de un 6% anual. Es importante mencionar que las ventas o los ingresos no siempre se cobran de contado, por lo que se generan cuentas por cobrar y esto tiene un impacto directo en la inversión de capital de trabajo, en el caso de Luis, la política de cobro a clientes incluye un periodo promedio de cuentas por cobrar de 15 días (ver Figura 1).

Los gastos de operación del proyecto

Son todos los desembolsos que deben efectuarse para que la inversión inicial pueda generar los ingresos y dentro de éstos deben considerarse los sueldos y prestaciones a colaboradores, compra de materiales y mercancías, gastos de marketing, gastos legales, renta de oficinas, pago de servicios públicos como agua, luz, telefonía, internet, entre otros. Todo lo anterior será proporcionado por los proveedores correspondientes y es necesario gestionar en la medida de lo posible el mayor plazo de pago, ya que esto repercutirá en la estimación de los flujos de efectivo y por lo tanto en la liquidez del proyecto.

En el caso de Luis, se estima que el costo de producción por metro cuadrado de techo sea de $7,150.00 pesos y en el cual se incluye el costo de material directo por $6,600.00 pesos. Se comprará exclusivamente el material necesario para cada pedido, por lo cual no será necesario mantener inventario de materiales y el proveedor de estos concederá un plazo promedio de pago de 7 días.

Los sueldos, prestaciones, marketing y demás gastos relacionados con la venta y distribución de los productos se estiman en $950,000.00 pesos anuales y los gastos de oficina, incluyendo sueldos, papelería, honorarios y otros, se proyecta que sean de $1,250,000.00 pesos, estos gastos se cubrirán de contado. En esta parte de los gastos y desembolsos para la operación es necesario considerar los impuestos a la utilidad, que en el caso del ingeniero Luis se estiman en un 30% sobre la utilidad anual (ver Figura 1).

Tabla de flujos de efectivo proyectados

Utilizando el caso del proyecto del ingeniero Luis como referencia, a continuación, se muestra la tabla detallada de los flujos de efectivo proyectados.

Figura 1. Tabla de construcción de los flujos de efectivo del proyecto.

Figura 1. Tabla de construcción de los flujos de efectivo del proyecto.

Puntos importantes que resaltar de la tabla:

Evaluación financiera del proyecto

La evaluación financiera de un proyecto es un proceso crucial que implica analizar la viabilidad y rentabilidad de una iniciativa antes de su implementación. Este análisis incluye la estimación de ingresos y costos, la determinación del flujo de caja y la evaluación de la tasa de retorno. Se emplean herramientas como el Valor Presente Neto (VPN) y la Tasa Interna de Rendimiento (TIR) para medir si los beneficios esperados superan las inversiones y costos. Esta evaluación permite a los inversores y gestores tomar decisiones informadas, minimizando riesgos y maximizando el potencial de éxito del proyecto.

La evaluación financiera de un proyecto es un proceso crucial que implica analizar la viabilidad y rentabilidad de una iniciativa antes de su implementación. Este análisis incluye la estimación de ingresos y costos, la determinación del flujo de caja y la evaluación de la tasa de retorno. Se emplean herramientas como el Valor Presente Neto (VPN) y la Tasa Interna de Rendimiento (TIR) para medir si los beneficios esperados superan las inversiones y costos. Esta evaluación permite a los inversores y gestores tomar decisiones informadas, minimizando riesgos y maximizando el potencial de éxito del proyecto.

Con el objetivo de determinar la rentabilidad del proyecto y decidir sobre su viabilidad y puesta en marcha, resulta imprescindible implementar los métodos más relevantes de evaluación económica. Estos métodos serán detalladamente explicados y después aplicados al caso del proyecto del ingeniero Luis. Este enfoque permitirá obtener una visión integral y precisa de la rentabilidad potencial del proyecto, facilitando así una decisión basada en datos sólidos y análisis rigurosos.

Valor Presente Neto

Una de las herramientas más usadas y aceptadas por los evaluadores de proyectos es el método de Valor Presente Neto o Valor Actual Neto, mismo que compara la inversión inicial del proyecto de inversión contra la sumatoria de los flujos de efectivo futuros del proyecto traídos a valor presente usando una tasa de descuento equivalente al costo de capital del proyecto.

Esta herramienta es de aplicación universal, ya que puede usarse en proyectos de construcción, hotelería, industriales, de servicios, de informática y cualquier otro.

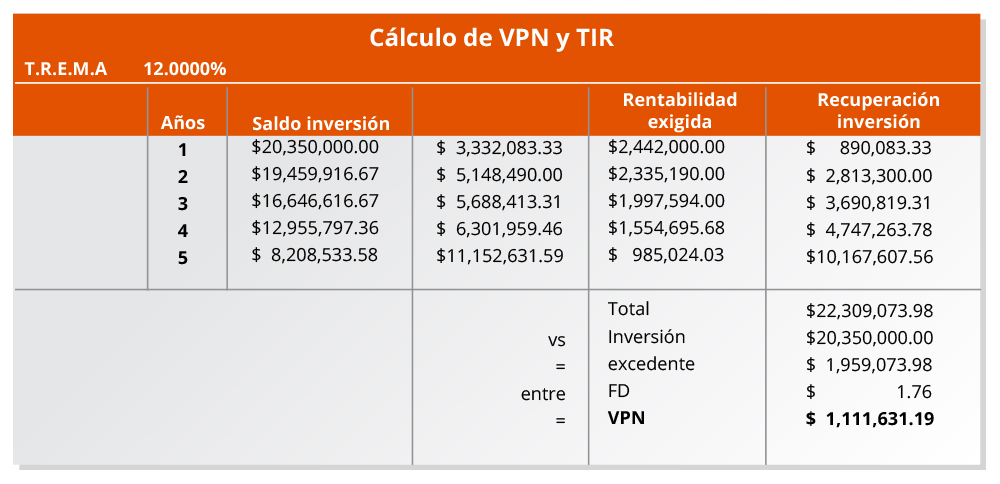

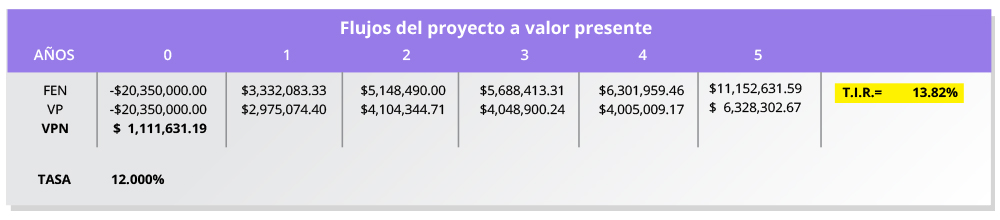

Ross (2022), menciona que el Valor Presente Neto es una medida de cuanto valor se agrega o crea hoy al efectuar una inversión. Se presenta a continuación la tabla con el VPN resultante aplicado a los flujos de efectivo del ejemplo del ingeniero Luis, considerando que la rentabilidad exigida al proyecto es de un 12%.

Figura 2. Tabla de Valor Presente Neto.

Figura 2. Tabla de Valor Presente Neto.

Se puede observar en la tabla que el proyecto recupera la inversión, ya que el total de recuperación es de $22,309,073.98 pesos y la inversión inicial es de $20,350,000.00 pesos y por lo tanto hay un excedente de $1,959,073.98 que para ser traído a valor presente se divide entre FD (factor de descuento) que se calcula sumando a uno la tasa exigida al proyecto y se eleva a la potencia 5 (número de años del proyecto). El resultado es el VPN por $1,111,631.19 pesos.

El valor presente positivo representa el excedente después de haber recuperado la inversión y por encima de la rentabilidad exigida, por lo que en este caso el proyecto será rentable y por lo tanto deberá ser aceptado.

Periodo de recuperación descontado

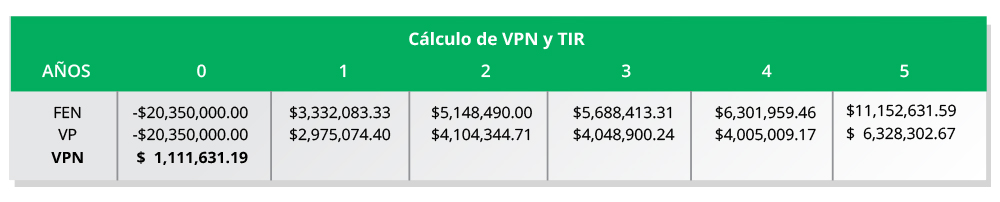

Otro método para la evaluación de proyectos es el periodo de recuperación descontado, que de acuerdo con Ross (2022), tiene el objetivo de estimar el tiempo en el que se vería de regreso la inversión inicial de un proyecto. La mecánica de este método consiste en primero descontar los flujos con la tasa de rendimiento exigida lo cual se logra trayéndolos uno a uno a valor presente, para posteriormente irlos sumando hasta cubrir la inversión inicial. El año en que se identifique lo anterior, representará el año en el que se estima recuperar la inversión. Se presenta a continuación la aplicación del método al ejemplo del ingeniero Luis.

Figura 3. Flujos del proyecto a valor presente.

Figura 3. Flujos del proyecto a valor presente.

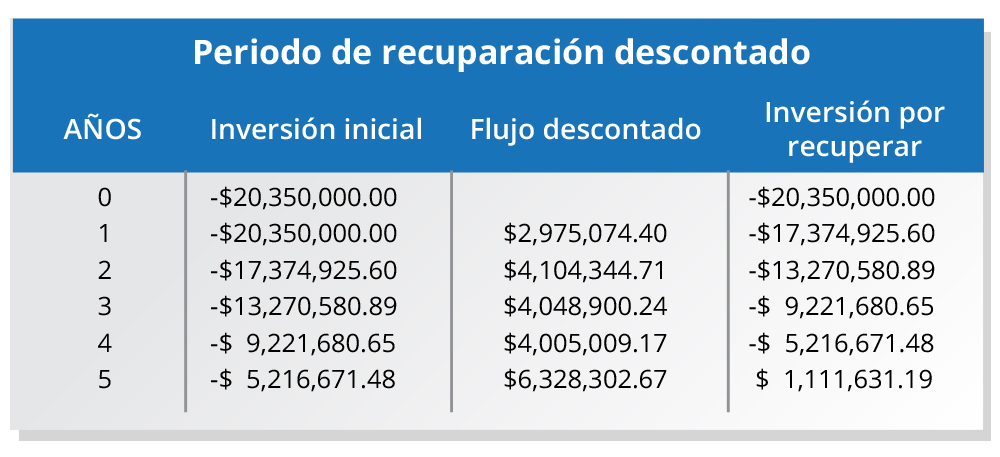

Figura 4. Tabla de periodo de recuperación descontado.

Figura 4. Tabla de periodo de recuperación descontado.

En la columna “Inversión por recuperar” de la figura 4 se observa que durante el quinto año su signo cambia a positivo, por lo tanto, es durante ese año donde se estima que se tendrá la recuperación de la inversión.

Tasa Interna de Rendimiento

Esta es la tasa que iguala la suma de los valores presentes de los flujos futuros de un proyecto a su inversión inicial, dicho de otra manera, es la tasa máxima de rendimiento anualizada que puede ofrecer un proyecto a sus inversionistas considerando la inversión inicial y sus flujos de efectivo proyectados.

Se calcula de forma muy sencilla aplicando la función de Excel “TIR” seleccionando el rango de flujos proyectados incluyendo el año de la inversión inicial, misma que deberá estar con signo negativo. Se presenta la tabla con la aplicación del método al ejemplo del ingeniero Luis:

Figura 5. Tasa Interna de Rendimiento.

Figura 5. Tasa Interna de Rendimiento.

El resultado indica que el proyecto es viable desde el punto de vista financiero, ya que el criterio de aceptación con este método indica que la TIR del proyecto debe ser igual o mayor que la tasa de rendimiento mínima exigida por los inversionistas.

Con los elementos estudiados en este tema se puede apreciar que para medir la rentabilidad de un proyecto y evaluar su viabilidad financiera es necesario no solo proyectar las utilidades de la inversión, si no efectuar la estimación de sus flujos de efectivo, tarea no sencilla, pero de vital importancia en la evaluación de proyectos. Con estos elementos se aplican modelos matemáticos financieros con el Valor Presente Neto (VPN), periodo de recuperación descontado y la Tasa Interna de Rendimiento (TIR).

Con los elementos estudiados en este tema se puede apreciar que para medir la rentabilidad de un proyecto y evaluar su viabilidad financiera es necesario no solo proyectar las utilidades de la inversión, si no efectuar la estimación de sus flujos de efectivo, tarea no sencilla, pero de vital importancia en la evaluación de proyectos. Con estos elementos se aplican modelos matemáticos financieros con el Valor Presente Neto (VPN), periodo de recuperación descontado y la Tasa Interna de Rendimiento (TIR).

Tal vez te preguntarás ¿Y yo como asesor financiero cómo intervengo en estas herramientas de evaluación? Pues tu participación es muy importante, ya que como lo viste, para obtener un VPN positivo se depende de una tasa de rendimiento, en la que, si el proyecto es financiado con deuda bancaria, debe incluir ese porcentaje y entonces tu tarea es ofrecer instrumentos de financiamiento con tasas atractivas, que permitan al proyecto cubrir el costo de capital y dejar una rentabilidad aceptable para el inversionista.

Los siguientes enlaces son externos a la Universidad Tecmilenio, al acceder a ellos considera que debes apegarte a sus términos y condiciones.

Videos

Lecturas

La obra presentada es propiedad de ENSEÑANZA E INVESTIGACIÓN SUPERIOR A.C. (UNIVERSIDAD TECMILENIO), protegida por la Ley Federal de Derecho de Autor; la alteración o deformación de una obra, así como su reproducción, exhibición o ejecución pública sin el consentimiento de su autor y titular de los derechos correspondientes es constitutivo de un delito tipificado en la Ley Federal de Derechos de Autor, así como en las Leyes Internacionales de Derecho de Autor.

El uso de imágenes, fragmentos de videos, fragmentos de eventos culturales, programas y demás material que sea objeto de protección de los derechos de autor, es exclusivamente para fines educativos e informativos, y cualquier uso distinto como el lucro, reproducción, edición o modificación, será perseguido y sancionado por UNIVERSIDAD TECMILENIO.

Queda prohibido copiar, reproducir, distribuir, publicar, transmitir, difundir, o en cualquier modo explotar cualquier parte de esta obra sin la autorización previa por escrito de UNIVERSIDAD TECMILENIO. Sin embargo, usted podrá bajar material a su computadora personal para uso exclusivamente personal o educacional y no comercial limitado a una copia por página. No se podrá remover o alterar de la copia ninguna leyenda de Derechos de Autor o la que manifieste la autoría del material.