1.1 Función del capital de trabajo en la empresa

El capital de trabajo se puede definir como la capacidad de una compañía para llevar a cabo sus actividades de manera normal en el corto plazo, se puede determinar como la diferencia entre los activos circulantes con respecto a los pasivos a corto plazo (Definición.de, s.f.).

Es común que el término capital de trabajo neto se relacione con las decisiones financieras a corto plazo, las cuales se ven reflejadas en entradas y salidas de efectivo en un plazo máximo de un año. Las decisiones que se toman a corto plazo, están relacionadas a la operación del negocio como es el caso de la adquisición de mercancías para el almacén, si es de contado o a crédito; los pagos en efectivo y las cuentas por cobrar derivadas de ventas a crédito. Existen algunos aspectos que se deben considerar cuando se gestiona el capital de trabajo, por ejemplo, ¿cuál es el nivel razonable de efectivo que debe mantenerse a disponible para pagar las obligaciones a corto plazo?, ¿cuánto debe endeudarse la empresa a corto plazo?, ¿cuál es el monto del crédito que se le debe otorgar a los clientes? De acuerdo a Ross (2014).

Considerando que el capital de trabajo es el margen de seguridad con el que cuentan las empresas para financiar su ciclo de operación a corto plazo, al no ser suficiente, las empresas no pueden desarrollar sus actividades normales que les ayudan a generar valor ni buscar nuevos negocios para aumentarlo. La falta de capital de trabajo, en la mayoría de los casos, es el comienzo de las dificultades financieras de acuerdo a Rizzo, (2007).

Ross (2014) explica que los cambios en el efectivo están relacionados con los demás elementos del balance general, por lo cual, se puede obtener por medio de las diferentes decisiones de operación y financiamiento de la empresa. El capital de trabajo se puede obtener al determinar la diferencia entre el activo circulante y el pasivo a corto plazo (ecuación 1).

Ecuación 1

Formula del Capital de trabajo neto

Capital de trabajo (=) Activos circulante (-)Pasivos a corto plazo

La fórmula básica del balance general se puede expresar de una manera diferente a la tradicional (ecuación 2).

Ecuación 2

Formula básica del balance general

Capital de trabajo neto (+) Activos fijos (=) Deuda a largo (+) Capital contable

Por lo tanto, el efectivo se puede obtener reordenando los elementos del balance general arriba señalados (ecuación 3).

Ecuación 3

Determinación del efectivo

Efectivo (=) Deuda a largo (+) Capital contable (+) Pasivo circulante

(-) Otros activos circulantes diferentes del efectivo (-) Activos fijos

Como se puede deducir, algunas actividades incrementan de manera natural, mientras que otras lo reducen. A continuación se presentan algunos ejemplos:

- Vender bonos incrementa el pasivo a largo plazo.

- Emitir acciones incrementa el capital social.

- Solicitar mercancía a crédito.

- Solicitar préstamos a los bancos para cumplir obligaciones a corto plazo.

- Disminuir activos circulantes como el inventario vendiéndolo al contado.

- Desinvertirse de los activos fijos.

Un caso de aumento de efectivo es el de CEMEX, que ha realizado en los últimos años, culminando en una meta de venta de activos entre 1,500 millones y 2,000 millones de dólares en el 2017.

La cementera mexicana (una de las mayores del mundo), prevé cumplir antes de lo anticipado con su meta de desinversión de activos para el 2017, como parte de sus esfuerzos por recuperar el grado de inversión.

En lo que va del año, ha logrado reducir su deuda total, más instrumentos perpetuos en más de 2,000 millones de dólares, gracias a los recursos obtenidos por ventas de activos y la generación de flujo de efectivo libre.

- Pagar las deudas a corto y largo plazo.

- Comprar las acciones de los socios.

- Comprar inventario en efectivo.

- Compra de inmueble planta y equipo.

Como ejemplos de reducción del efectivo, está Grupo Bimbo, que ha adquirido 36 empresas en sólo dos décadas, incluyendo el reciente anuncio de la compra de la canadiense Italian Home Bakery (IHB), agregando 1.8 nuevas marcas a su portafolio en promedio por año. De estas adquisiciones, la mayor inversión ha sido para George Weston Foods, cuyo monto pagado fue de 2,380 millones de dólares.

Con esta operación, Bimbo Bakeries USA se posicionó como una de las empresas panificadoras más grandes de Estados Unidos. El 2001 fue el año en que Grupo Bimbo realizó más adquisiciones, con cinco. Entre sus compras estuvieron Plus Vita, en Brasil, por 64 millones de dólares, así como activos de la empresa Gruma, relacionados con la producción y distribución de productos de pan en México por 70 millones de dólares.

De esta manera, Bimbo no sólo reduce su efectivo, sino que incrementa su deuda, lo que implica mayor uso de efectivo para pago de financiamientos, aunque basado en un incremento de ventas del conglomerado. Derivado de las adquisiciones, la firma registró una deuda de 64,175 millones de pesos.

El capital de trabajo tiene relación directa con la capacidad de la empresa de generar flujo de caja, el cual será el que se encargue de mantenerlo o de incrementarlo. La capacidad que tenga la empresa de generar efectivo con una menor inversión o un menor uso de los activos, tiene gran efecto en el capital de trabajo. Es el flujo de caja generado por la empresa el que proporcionará los recursos para operarla, así como para reponer los activos, para pagar la deuda y distribuir utilidades a los socios (Gerencie.com, 2011).

Como se puede observar, las actividades generan efectos completamente distintos, por una parte, el solicitar recursos prestados, el emitir más acciones o el vender activos genera un origen de efectivo, por otra parte, el pagar las obligaciones, disminuir el capital contable o invertir en activos representa un uso de los recursos.

Por lo tanto, aumentar una cuenta de pasivo, de capital contable o disminuir una cuenta de activo, se considera un origen de recursos. Disminuir una cuenta de pasivo, de capital contable o aumentar una cuenta de activo representa una aplicación de recursos.

¿Cómo se puede determinar si una cuenta de balance presenta un origen o una aplicación de recursos? Lo primero que se requiere es contar con dos balances generales consecutivos, se comparan las cuentas del año actual con respecto a la del año anterior y se determina el resultado. En caso de que la cuenta de clientes presente un incremento del año actual con respecto al anterior de 1,500, se determinará una aplicación de recursos, ya que está aumentando una cuenta de activo. En el caso de que la cuenta de proveedores se incrementara en 2,000 este año con respecto al año anterior, lo que se obtendría sería un origen de recursos, ya que está aumentando una cuenta de pasivo lo que significa un incremento de los recursos.

De acuerdo a lo anteriormente expuesto, el concepto de capital de trabajo es mucho más que un conjunto de recursos para garantizar el funcionamiento operativo de la empresa. Además, es la manera como se puede obtener una ventaja competitiva con respecto a la competencia, obteniendo recursos derivados del giro del negocio de la empresa para tener una rentabilidad promedio, superior con respecto a los demás participantes del mercado.

1.2 Política financiera a corto plazo

El establecimiento de políticas financieras a corto plazo tiene como objetivo evitar la insuficiencia o exceso de efectivo, así como de los activos circulantes, gestionando cómo optimizar los costos asociados mediante su manejo y administración (Secretaria de Economía, 2015)

Rizzo (2007), explica que el capital neto de trabajo es la cantidad de dinero que la empresa necesita para mantener el giro habitual del negocio, definiendo éste como las actividades habituales a las que se dedica una organización.

Ross (2014), explica que las finanzas a corto plazo se ocupan, sobretodo, de las actividades de operación y financiamiento del activo circulante y del pasivo a corto plazo, las cuales generan un comportamiento de entradas y salidas de efectivo que son asincrónicas e inciertas; la falta de sincronización se debe a que el pago de contado de los inventarios adquiridos, es diferente al incremento del efectivo por la venta del producto, ya que ésta no se conoce con precisión.

De acuerdo a lo anterior, Rizzo (2007), define el ciclo operativo como el tiempo que transcurre entre el momento en que se realiza la compra de materias primas y la cobranza de las ventas. Una manera de explicar el ciclo operativo se presenta a continuación:

En este momento, se adquiere mercancía a crédito por $5,000, este compromiso se paga a 45 días, 30 días después se vende la mercancía en $7,500, la cual se cobra 30 días a partir de ese momento, lo cual se puede registrar numéricamente de la siguiente manera:

Tabla 1

| Datos del ciclo operativo |

| Día 0 se compra la mercancía a crédito |

| Día 45 se paga la mercancía adquirida a crédito |

| Día 75 se vende la mercancía a crédito |

| Tractores-Semi Trailers |

| Día 105 se cobra la venta efectuada a crédito |

Considerando los datos anteriores para determinar el ciclo operativo, se requieren 105 días que son los que transcurren desde la compra en efectivo de la mercancía hasta su cobro de la venta a crédito.

Ross (2014), explica que este ciclo tiene dos componentes distintos, la primera parte es la que transcurre entre la adquisición de la mercancía y su posterior venta a la cual se le denomina periodo del inventario. La segunda parte es la que transcurre para cobrar las ventas a crédito, a este lapso se le denomina periodo de cuentas por cobrar, por lo tanto, el ciclo operativo se puede obtener de la suma de los periodos de inventario y de cuentas por cobrar (ecuación 4).

Ecuación 4

Determinación del ciclo operativo

Ciclo operativo (=) Periodo de inventarios (+) Periodo de cuentas por cobrar

De acuerdo a los datos de la tabla 1 el ciclo operativo se obtendría de la siguiente manera:

105 días (=) 75 días (+) 30 días

Lo que muestra este ciclo, es la manera en que los artículos se van moviendo a través de las cuentas del activo circulante, considerando que con cada movimiento, el activo se va acercando al efectivo. Como se puede observar, los movimientos en la operación del negocio no se encuentran sincronizados, por lo que hay un desbalance entre las entradas y salidas de efectivo.

Otra consideración es que se debe contar con una manera de financiar el tiempo que se tarda la empresa en convertir en efectivo el monto de las mercancías adquiridas, por lo tanto, se debe considerar el tiempo que se tarda la empresa en pagar las mercancías que recibe a crédito, lo que se denomina periodo de cuentas por pagar, de ahí se puede obtener el ciclo de efectivo, que es la diferencia del ciclo operativo con el periodo de cuentas por pagar (ecuación 5).

Ecuación 5

Determinación del ciclo de efectivo

Ciclo de efectivo (=) Ciclo operativo (-) Periodo de cuentas por pagar

De acuerdo a los datos de la tabla 1 el ciclo de efectivo se obtendría de la siguiente manera:

60 días (=) 105 días (-) 45 días

En el ejemplo anterior, se presentaron los datos ya determinados de los diferentes ciclos; para obtener la información se requiere calcular cuánto tiempo en promedio se tarda en vender el inventario, en cuánto tiempo se cobran las ventas efectuadas a crédito, así como lo que nos tardamos en pagar las mercancías adquiridas a crédito, para lo cual se requiere obtener algunas razones financieras. Se desarrollarán con mayor amplitud en el tema 6, aquí se definirán las relacionadas con la actividad del ciclo operativo y de efectivo, de acuerdo a la información pertinente (tabla 2).

Tabla 2

Datos para calcular el ciclo de efectivo

Monto (en miles de pesos)

| Cuenta |

Inicial |

Final |

| Inventarios |

4,000 |

6,000 |

| Cuentas por cobrar |

3,200 |

4,000 |

| Cuentas por pagar |

1,500 |

2,000 |

| Ventas netas (todas a crédito) |

23,000 |

|

| Costo de ventas |

16,400 |

|

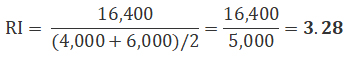

El ciclo de operativo. Para determinarlo, se requiere el periodo promedio de inventarios y el periodo promedio de cuentas por cobrar. Para calcular el primero, se requiere determinar la rotación de inventarios (ecuación 6).

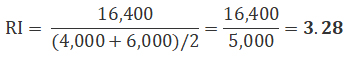

Ecuación 6

Rotación de inventarios (RI)

RI = Costo de ventas del periodo

Inventarios promedio

Sustituyendo:

Esta información señala que se llenó y vacío el inventario 3.28 veces; con este dato es posible calcular el periodo promedio de inventarios (ecuación 7).

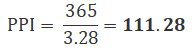

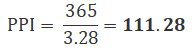

Ecuación 7

Periodo Promedio de Inventarios (PPI)

Sustituyendo:

Esta información permite concluir que los inventarios se llenaron y vaciaron cada 111.3 días.

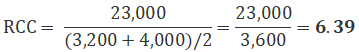

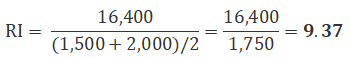

Para calcular el segundo concepto, se requiere determinar la rotación de cuentas por cobrar (ecuación 8).

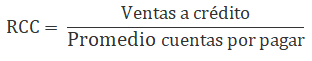

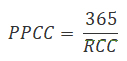

Ecuación 8

Rotación de cuentas por cobrar (RCC)

Sustituyendo:

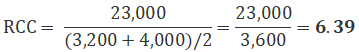

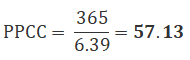

Con esta información es posible calcular el periodo promedio de cuentas por cobrar (ecuación 9).

Ecuación 9

Periodo Promedio de Cuentas por Cobrar (PPCC)

Sustituyendo:

Este indicador señala que los clientes tardaron 57.1 días en pagar las mercancías vendidas a crédito. Ahora se cuenta con la información para calcular el ciclo operativo:

168.4 días (=) 111.3 días (+) 57.1 días

De acuerdo con esta información, se puede afirmar que la empresa se tarda 168.4 días entre la fecha en que se adquiere el inventario y cuando se cobra la venta efectuada a crédito

El ciclo de efectivo. Con la información derivada del ciclo de operación, ahora se requiere calcular el periodo promedio de cuentas por pagar para obtener el ciclo de efectivo (ecuación 10).

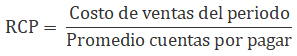

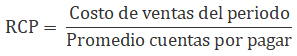

Ecuación 10

Rotación de cuentas por pagar (RCP)

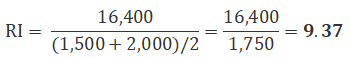

Sustituyendo:

Con esta información es posible calcular el periodo promedio de cuentas por cobrar (ecuación 11).

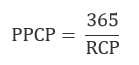

Ecuación 11

Periodo Promedio de Cuentas por pagar (PPCP)

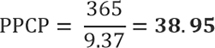

Sustituyendo:

De acuerdo a la información obtenida, la empresa se tarda 38.9 días en pagar sus obligaciones derivadas de la adquisición de la mercancía a crédito.

Uniendo toda la información parcializada, se ilustra el ciclo de efectivo, de acuerdo a la ecuación 5.

129.5 días (=) 168.4 días (-) 38.9 días

De la información obtenida se puede concluir que la empresa se tarda 129.5 días entre que se paga la mercancía adquirida a crédito y el momento en que se cobra la venta.

Por lo tanto, el ciclo de efectivo depende de los periodos de inventarios, cuentas por cobrar y cuentas por pagar. Este ciclo se alarga en la medida que aumenten los periodos de inventarios y de cuentas por cobrar y se puede reducir si se logra que las cuentas por pagar se difieran, obteniendo un mayor financiamiento de los proveedores, con lo cual los directivos contarán con información para una toma de decisiones asertiva en el manejo del capital de trabajo.

1.3 Plan financiero a corto plazo

La planeación a corto plazo está relacionada con la manera en que la empresa decida administrar su capital de trabajo y tiene relación al menos con dos aspectos centrales:

- El monto de la inversión en los activos circulantes, se debe medir en relación con el nivel de ingresos totales de operación que recibe la compañía, una política financiera a corto plazo flexible o adaptable, mantiene una razón alta de activos circulantes con respecto a las ventas, por su parte, una restrictiva supones una razón baja de activos circulantes a ventas

- El financiamiento de los activos circulantes, se mide como la proporción de deuda a corto plazo y deuda a largo plazo. Una política financiera a corto plazo restrictiva implica una elevada proporción de deuda a corto plazo en relación con el financiamiento a largo plazo y una política flexible supone menos deuda a corto plazo y más deuda a largo plazo.

Monto de la inversión de la empresa en activos circulantes:

Entre las políticas financieras flexibles a corto plazo se pueden mencionar las siguientes:

- Mantener grandes saldos de efectivo y títulos negociables.

- Realizar grandes inversiones en inventarios.

- Diferimiento de impuestos.

- Otorgar créditos en condiciones liberales, generando grandes volúmenes de cuentas por cobrar.

Entre las políticas financieras restrictivas a corto plazo se encuentran las siguientes:

- Mantener saldos bajos de efectivo y no realizar operaciones en títulos negociables.

- Invertir disponibilidades en títulos de baja bursatilidad o de largo plazo.

- Realizar inversiones pequeñas en inventarios.

- No permitir ventas a crédito ni cuentas por cobrar.

En una regla general que las empresas operan con la finalidad de mantener un equilibrio específico entre los activos circulantes y los pasivos circulantes, asimismo con las ventas y cada categoría de los activos circulantes. Mientras se mantenga el efectivo como meta, los pasivos circulantes podrán ser pagados oportunamente, los proveedores continuarán enviando mercancías para mantener el nivel de inventarios, los cuales serán suficientes para satisfacer la demanda de ventas; en el eventual caso de que la situación financiera se aleje del equilibrio programado, se podría presentar una situación de insolvencia (Rizo, Pablos y Rizo, 2010).

Ross (2014), explica que para calcular un costo óptimo de las inversiones en los activos circulantes se requiere identificar las diversas erogaciones de las políticas alternativas de financiamiento de capital de trabajo, asimismo se debe considerar que su administración implica un equilibrio entre los costos relacionados con este concepto, mismos que son de dos tipos, aquellos que aumentan el nivel de inversión a los que se les denomina costos de mantener que se observan en dos clases, cuando existe un costo de oportunidad porque el rendimiento de los activos circulantes es bajo y cuando se debe conservar el valor económico de la cuenta el caso de los inventarios es el más evidente y aquellos que bajan según su nivel de inversión se les denomina costos por faltantes, los cuales se presentan en dos tipos: costo de la transacción, colocar un pedido o solicitar más mercancías, así como el costo de las ventas perdidas, perdidas de la preferencia de los clientes o la interrupción de los programas de producción).

El presupuesto de efectivo.

Horngren, Srikant y Rajan (2012), lo describen como una herramienta administrativa que se elabora presentando las entradas y salidas de efectivo, en él se estiman los efectos sobre la posición del efectivo a un nivel de operaciones establecido; permite a los administradores financieros identificar los excesos o las necesidades de efectivo, con la finalidad de invertir los excedentes a la mejor tasa posible de rendimiento o buscar la fuente de financiamiento más baja a corto plazo.

Considere el caso de una compañía distribuidora, que al elaborar un presupuesto de efectivo se establece un monto mínimo de efectivo, en este caso es de $10.00, por lo que de acuerdo a sus capacidades de obtener efectivo y a sus necesidades operativas, se determina el financiamiento necesario en su caso (tabla 2).

Tabla 2

Compañía distribuidora

Presupuesto de efectivo

|

Compañía Distribuidora |

| Presupuesto de efectivo (miles de pesos) |

| Trimestres |

| |

Primero |

Segundo |

Tercero |

Cuarto |

| Saldo inicial |

25 |

15 |

5 |

175 |

| Total de entradas de efectivo |

150 |

200 |

400 |

200 |

| Total de salidas de efectivo |

160 |

300 |

230 |

160 |

| Excedente o necesidad de efectivo |

15 |

-85 |

175 |

215 |

| Préstamo requerido |

0 |

90 |

0 |

0 |

El saldo del efectivo que se presenta en la tabla 2, muestra que la compañía requerirá al menos $85,000 para cubrir las obligaciones derivadas del segundo trimestre, se debe considerar que esta diferencia se encuentra relacionada con el retraso en la cobranza de las ventas, no de la incapacidad de la empresa para obtener rentabilidad, por lo tanto, se debe señalar que la compañía tiene un problema de financiamiento a corto plazo, considerando que no puede satisfacer las salidas de efectivo estimadas para el segundo trimestre, por lo cual, hay que acudir a las fuentes de financiamiento establecidas en el mercado.

En este caso, solicitó $90,000 para cubrir el déficit.

Después de analizar las diversas opciones, se determina que la tarjeta empresarial es la que cumple los requisitos de costo y flexibilidad, ofreciendo una tasa anual del 40% que se convierte en una tasa mensual del 3.33%. Asimismo, se puede liquidar sin costos de penalización; adicionalmente, el costo de la comisión anual es de $600, otra política de la empresa es no establecer un compromiso de financiamiento a corto plazo de más de un trimestre, por lo que el préstamo se pagará durante el tercer cuatrimestre, para lo cual calcula su amortización (tabla 3).

Tabla 3

Amortización mensual

Compañía Comercializadora

|

Compañía distribuidora |

Tabla de amortización (por mes) |

|

|

Primero |

Segundo |

Tercero |

Total |

Saldo inicial |

90 |

60.00 |

30.00 |

|

Pago principal |

30.00 |

30.00 |

30.00 |

90.00 |

Pago interés |

3.00 |

2.00 |

1.00 |

6.00 |

Saldo final |

60.00 |

30.00 |

|

|

Con la finalidad de determinar si hay viabilidad financiera para solicitar el préstamo, se elabora nuevamente el presupuesto de efectivo, incluyendo los pagos del principal y los intereses (tabla 4).

Tabla 4

Presupuesto de efectivo incluyendo intereses

Compañía Comercializadora

Presupuesto de efectivo (miles de pesos)

|

Compañía distribuidora |

Presupuesto de efectivo (miles de pesos) |

Trimestres |

Primero |

Segundo |

Tercero |

Cuarto |

Saldo inicial |

25 |

15.00 |

5.00 |

79.00 |

Total de entradas de efectivo |

150 |

200 |

400 |

200 |

Pago principal |

|

|

90.00 |

|

Pago interés |

|

|

6.00 |

|

Total de salidas de efectivo |

160.00 |

300.00 |

326.00 |

160.00 |

Excedente o necesidad de efectivo |

15.00 |

- 85.00 |

79.00 |

119.00 |

Préstamo requerido |

0 |

90 |

0 |

0 |

De acuerdo con la información obtenida, los recursos requeridos para pagar el préstamo se generarán el siguiente cuatrimestre. Al evaluar el costo del financiero del préstamo, se ha determinado que se pagarán $6,600 ($6,000 de los intereses y $600 de las comisiones), por lo que durante el trimestre, la tasa de interés será del 7.33% y la tasa anualizada del 29.33%. Con esta información, la gerencia podrá contar con los datos necesarios para hacer una toma de decisiones efectiva con respecto al préstamo a corto plazo para financiar la operación trimestral de la compañía.

Como ejemplos de reducción del efectivo, Grupo Bimbo ha adquirido 36 empresas en sólo dos décadas, incluyendo el reciente anuncio de la compra de la canadiense Italian Home Bakery (IHB), agregando 1.8 nuevas marcas a su portafolio en promedio por año. De estas adquisiciones, la mayor inversión ha sido para George Weston Foods, cuyo monto pagado fue de 2,380 millones de dólares. Con esta operación, Bimbo Bakeries USA se posicionó como una de las empresas panificadoras más grandes de Estados Unidos. El 2001 fue el año en que Grupo Bimbo realizó más adquisiciones, con cinco. Entre sus compras estuvieron Plus Vita, en Brasil, por 64 millones de dólares, así como activos de la empresa Gruma relacionados con la producción y distribución de productos de pan en México por 70 millones de dólares.

De esta manera, no sólo Bimbo reduce su efectivo, sino que incrementa su deuda lo que implica mayor uso de efectivo para pago de financiamientos, aunque basado en un incremento de ventas del conglomerado. Derivado de las adquisiciones, la firma registró una deuda de 64,175 millones de pesos.