De acuerdo con zona económica (s.f.) las fuentes de financiamiento a corto plazo son obligaciones contraídas por la entidad, que se ven reflejadas en el pasivo circulante y cuyo compromiso de pago es a un plazo menor de un año. Su acceso es relativamente sencillo, comparado con los de largo plazo, la ventaja es que al ser un plazo que abarca menor tiempo, las tasas de interés son considerablemente más bajas.

De acuerdo con López (2014), existen cinco fuentes principales de financiamiento a corto plazo:

- El crédito comercial: es el uso que se hace de las cuentas por pagar de la empresa, como una estrategia para obtener recursos más baratos. Los principales rubros donde se encuentran son los impuestos, las cuentas y documentos por pagar, utilizando el financiamiento de inventario como fuentes de recursos.

Ventajas del crédito comercial: es un medio más equilibrado y menos costoso de obtener recursos, dándole la oportunidad a las empresas de agilizar la actividad productiva, al contar con mercancías a un costo bajo, utilizando sus operaciones comerciales para apalancar la operación del negocio.

Desventajas del crédito comercial: se debe cumplir en tiempo y forma con el pago de los compromisos contraídos, en caso contrario, puede ser que el proveedor interponga una acción legal, eventualmente puede dejar de abastecer la mercancía necesaria, por lo que afectaría la actividad productiva de la empresa. Si la negociación se hace a crédito con garantía documental, el costo de los intereses puede ser muy alto en el caso de incumplimiento por parte de la empresa.

- Los préstamos bancarios: es un tipo de financiamiento a corto plazo que las empresas obtienen por medio de las instituciones bancarias, con las cuales, se puede establecer reciprocidad. Su importancia radica en que hoy en día es una de las maneras más utilizadas por parte de las empresas para obtener un financiamiento.

Ventajas de un crédito bancario: la flexibilidad que el banco muestre en sus condiciones, lleva a más probabilidades de negociar un préstamo que se ajuste a las necesidades de la empresa, esto genera un mejor ambiente para operar y obtener utilidades; permite dotar a las empresas con una fuente de financiamiento segura una vez establecida la línea de crédito y aprovechar las condiciones ventajosas que presentan los bancos cuando se negocia en condiciones favorables.

Desventajas del crédito bancario: un banco muy estricto en sus condiciones, puede limitar seriamente la facilidad de operación y actuar en contra de las utilidades de la empresa, asimismo conlleva una tasa pasiva que la empresa debe afrontar. En algunos casos es muy alta, creando una situación conflictiva para la empresa cuando el pago por concepto de intereses al banco es muy alto.

- Los documentos por pagar. El pagaré es un título de crédito que respalda documentalmente un compromiso legal de pago, por lo que debe contener lo siguiente:

- La mención de ser pagaré, inserta en el texto del documento.

- La promesa incondicional de pagar una suma determinada de dinero.

- El nombre de la persona a quien ha de hacerse el pago.

- La época y lugar del pago.

- La fecha y el lugar en que se suscriba el documento.

- La firma del suscriptor.

- Emisión de papel comercial y otros títulos de deuda a corto plazo: esta fuente de financiamiento a corto plazo, consiste en emitir deudas que adquieren los bancos, las compañías de seguros, los fondos de pensiones y algunas empresas industriales que desean invertir a corto plazo sus recursos temporales excedentes. La emisión de deuda ol papel comercial como fuente de recursos, suele ser menos costosa que el crédito bancario y es un complemento de los préstamos bancarios usuales, se utiliza como una alternativa de financiamiento con respecto a los créditos bancarios cuando estos no pueden otorgar el crédito o las necesidades de la empresa rebasan su capacidad crediticia con las instituciones bancarias.

Ventajas de la emisión de deuda o papel comercial: es una fuente de financiamiento menos costosa que el crédito bancario. Sirve para financiar necesidades a corto plazo, como el capital de trabajo.

Desventajas de la emisión de deuda o papel comercial: sólo es factible para empresas medianas y grandes que pueden solicitar una calificación crediticia y cuentan con un plan financiero que evalúa la capacidad de pago de la empresa.

- Factoraje de las cuentas por cobrar: consiste en vender las cuentas por cobrar de la empresa, conforme a un convenio negociado previamente con una institución de factoraje, con la finalidad de conseguir recursos para invertirlos en la operación de la empresa.

Ventajas: este método aporta varios beneficios, por ejemplo, es menos costoso para la empresa, debido a que disminuye el riesgo de incumplimiento al transferirlo a un tercero, si la empresa decide vender las cuentas sin responsabilidad, no hay costo de cobranza, puesto que existe un intermediario encargado de cobrar las cuentas, no hay costo del departamento de crédito y cobranzas.

Por medio de este financiamiento, la empresa puede obtener recursos con rapidez y prácticamente sin ningún retraso.

Desventajas: el costo por concepto de comisión otorgado a la empresa de factoraje, así como la posibilidad de una intervención legal por incumplimiento del contrato que pueda afectar el patrimonio de la empresa.

Según lo anterior, es posible señalar que hay diversas fuentes de financiamiento a las cuales puede tener acceso la empresa. Una manera proactiva de hacer uso de las mismas, es determinando las necesidades existentes, para lo cual, se debe elaborar un flujo de efectivo que contemple los recursos con los que se contará en efectivo y las obligaciones de la empresa en el corto plazo, con el cual se obtendrán los excesos o necesidades de efectivo, lo que permitirá determinar el momento en el que se requerirá contar con esos recursos externos.

Por lo tanto, se buscarán las diversas opciones disponibles en el mercado; una vez evaluadas cada una de ellas, se seleccionará la que mejor satisfaga las necesidades de la empresa; en algún caso, puede optar por una tasa de interés más baja en un plazo más largo o seleccionar un plazo más corto, aunque esto implique una tasa de interés más alta.

De acuerdo a lo presentado, ¿qué fuente de financiamiento genera mayor beneficio a la empresa?, ¿cuáles serían las primeras opciones que tomarías en el caso de requerir una fuente de financiamiento donde los flujos de efectivo sean inciertos?, ¿existe alguna opción de financiamiento que no utilizarías?, ¿por qué?

5.1 Préstamos bancarios para capital de trabajo

De acuerdo con Ross, Westerfield y Jordan (2014), la forma más común de financiar las operaciones de una empresa o un déficit temporal de efectivo es conseguir un préstamo bancario a corto plazo, sin garantía documental ni colateral, por lo que contratan una línea de crédito, que es un financiamiento de corto plazo, mediante el cual, su empresa puede disponer en forma revolvente del saldo disponible, previamente asignado por el banco y hasta un monto establecido.

De acuerdo a Bancomer (2016) sus principales ventajas son que respalda la planeación del flujo de efectivo, permite aprovechar nuevas oportunidades de negocio y provee fondos para hacer frente a sus obligaciones estacionales.

La línea de crédito es importante, porque el banco está de acuerdo en prestarle a la empresa hasta una cantidad máxima, dentro de un periodo determinado y en el momento que lo solicite. Aunque generalmente no constituye una obligación legal entre las dos partes, la línea de crédito es casi siempre respetada por el banco y evita la negociación de un nuevo préstamo cada vez que la empresa necesita disponer de recursos.

- Las ventajas de una línea de crédito: es un efectivo disponible (no en su totalidad en algunos casos, como se verá a continuación) con el que la empresa puede contar.

- Las desventajas de una línea de crédito: se debe pagar un porcentaje de interés cada vez que la línea de crédito es utilizada. Usualmente este tipo de financiamiento está reservado para los clientes más solventes del banco y el banco puede pedir otras garantías como un colateral antes de extender la línea de crédito.

El banco exige a la empresa el pago de todas las disposiciones que se hayan realizado para poder mantener la línea de crédito disponible en su totalidad.

Ross, Westerfield y Jordan (2014), señalan que las líneas de crédito se pueden clasificar en no comprometidas y comprometidas.

Las primeras son un acuerdo informal que permiten a la empresa obtener un préstamo hasta un límite previamente especificado, sin realizar los trámites que corresponden al otorgamiento de un crédito. Puede tomar la forma de crédito revolvente, el cual se evalúa cada determinado tiempo (generalmente dos años o más años), mientras que la línea de crédito se evalúa cada año.

Los segundos son arreglos jurídicos más formales, los cuales implican el pago de una comisión de apertura que hace la empresa al banco, usualmente la tasa de interés del préstamo se establece a los mismos niveles que las tasas preferenciales, más unos puntos porcentuales; la finalidad de establecer este contrato es garantizar que el banco observe las mismas condiciones, evitando que el banco intente dejar sin efecto el convenio establecido.

En algunas situaciones, los bancos requieren que como parte del acuerdo para el otorgamiento de un crédito o una línea de crédito, la empresa mantenga una cantidad estipulada de dinero disponible en su cuenta de cheques o en un instrumento que genere un rendimiento muy bajo, con lo cual el banco incrementa la tasa de interés efectiva sobre la línea de crédito, denominado saldo compensatorio, que tiene un costo de oportunidad, debido a que se debe dejar disponible en una cuenta que paga una tasa de interés baja o eventualmente de cero. De acuerdo al siguiente ejemplo, se calcula la tasa efectiva de un saldo compensatorio con los siguientes datos:

Considera que se tiene una línea de crédito (LC) de 200,000, con un requerimiento del 10% como saldo compensatorio (SC), lo que significa que el 10% no se podrá tocar. La tasa de interés (R) establecida sobre la línea de crédito es del 18%, has determinado que el monto requerido (MR) es de 110,000 para la compra de mercancías, ¿cuál es el monto a solicitar (MS)?, ¿cuál es la tasa efectiva de pago (TE)?

El monto a solicitar (MS) debe considerar la cantidad para pagar el préstamo más el saldo compensatorio.

MS X (1-SC) = MR

Despejando

MS = MR / (1-SC)

MS = 110,000/ (1-10%) = 122,222.22

El interés sobre los 122,222.22 se calcula de la siguiente manera:

I = 122,222.22 (x) 18% = 20,000 por lo tanto, al no utilizar la totalidad del recurso disponible, la tasa efectiva se calcula de la siguiente manera:

Tasa de interés efectiva (=) Interés pagado / Monto requerido

TE = I / MR

TE (=) 20,000/ 122,222.22 = 20%

Lo que está pasando en realidad es que se están pagando 18 centavos de interés por cada 90 centavos disponibles, debido a que no se puede acceder a los 10 centavos retenidos en el saldo compensatorio, de ahí que la tasa efectiva también se puede calcular 0.18/0.90 =0.20 que equivale al 20%.

Las consideraciones finales con respecto a los saldos compensatorios señalan que generalmente se calculan como un promedio mensual sobre los saldos diarios, por lo que la tasa de interés efectiva puede ser menor a la presentada en el ejemplo.

Es común que los saldos compensatorios se basen en la cantidad sin usar de la línea de crédito, por lo que esto equivale al cobro de una comisión por parte del banco. Este tipo de contratos de crédito comercial se puede negociar siempre, ya que los bancos, en la mayoría de los casos, trabajan con las empresas para adecuar las condiciones del pago.

A continuación, se presentan tres ligas electrónicas, en las cuales se puede tener acceso a dos bancos comerciales. En ellas, se pueden consultar las características de los créditos a corto plazo para financiar las necesidades operativas de la empresa.

5.2 Cuentas por pagar

González (s.f.) explica que las cuentas por pagar son derivadas de las operaciones que surgen en la actividad propia del negocio, entre la cuales se encuentra la adquisición de mercancía para su venta, servicios recibidos para el funcionamiento de la empresa, gastos para la operación propia del negocio, adquisición de activos fijos o contratación de inversiones temporales.

Asimismo, se les puede definir como deudas que tiene la empresa por concepto de bienes y servicios que compra a crédito. Llevar un registro de lo que debe y cuándo son los vencimientos, le permitirá a la compañía gozar de una buena situación crediticia y retener su dinero el mayor tiempo posible, de acuerdo a Sifcad (s.f.).

Si su obligación de pago es menor a doce meses, se registran como cuentas por pagar a corto plazo; mientras que si su vencimiento es en un periodo mayor, se registrarán como cuentas por pagar a largo plazo.

Es preciso analizar estos pasivos por cada acreedor y con qué características fueron contratados los pasivos, por lo cual se debe revisar en cada uno de ellos el documento de origen (fecha, número del documento e importe) y por cada pago efectuado. También deben analizarse las fechas de vencimiento para evitar el pago de comisiones por pago tardío o incumplimiento. Por su parte, las cuentas por pagar a largo plazo al finalizar cada periodo económico deben reclasificarse a corto plazo (las exigibles al año próximo).

Sifcad (s.f.), describe los conceptos que se deben considerar para el control de las cuentas por pagar, explica que para su registro se deberá considerar la fecha de la factura, número de factura, monto de la factura, plazos, fecha de pago, importe pagado, saldo (si corresponde), nombre y dirección del proveedor.

Adicionalmente, señala cuáles son los elementos que se deben considerar para el manejo y control de los proveedores:

- Saldo al momento global, por proveedor y por factura.

- Antigüedad de saldos.

- Funcionamiento en red.

- Adaptable a sus necesidades.

Presenta, asimismo, los elementos para el registro de compras:

- Consecutivo de compras.

- Compras de un producto.

- ¿Qué se le ha comprado a este proveedor?

- ¿Qué proveedor me ofrece este producto?

Por otra parte, se debe calcular el financiamiento que se recibe de los proveedores, que está relacionado al inicio con la adquisición de los inventarios, ya sea para el proceso productivo o para las ventas, por lo que es necesario contar con la información relativa a los proveedores o a las cuentas por pagar derivadas de las compras, así como el monto de los inventarios, para lo cual se hace la siguiente relación:

- Pasivos relacionados con los proveedores 9,350, inventarios 15,850, se efectúa la división 9,350/ 15,850 = 58.99%, esto representa el financiamiento sin costo que se ha recibido de los proveedores en relación con su inversión.

La información necesaria para llevar a cabo una buena administración de las cuentas por pagar requiere que sea veraz y oportuna. Debe presentar los siguientes aspectos:

- Estar relacionada al presupuesto de operación de la empresa.

- Debe estar actualizada y reflejar las transacciones reales de la entidad.

- Presentar los programas globales de pagos modificados mensualmente de acuerdo a los datos históricos presentados.

- Informe sobre cuentas que han dejado de pagarse por diversos problemas como calidad, surtidos incompletos, descuentos rechazados por el proveedor, entre otros.

- Informe de días de inventarios financiados por proveedores, así como la explicación correspondiente, en el caso de que el número de días esté fuera de parámetro.

- Informe periódico a tesorería de los saldos de cuentas por pagar que deben liquidarse, calendarizado por día para los próximos 15 días, por lo menos.

La administración de la empresa debe asegurarse del control existente de las cuentas por pagar, y para ello, deben contestarse varias preguntas, todas ellas enfocadas a proporcionar información suficiente sobre si las cuentas por pagar están siendo administradas en forma eficiente, en caso contrario, se toman las decisiones correspondientes para que la gestión se realice de manera eficiente.

5.3 Emisión de papel comercial y otros títulos de deuda a corto plazo

De acuerdo con Ross, Westerfield y Jordan (2016), el papel comercial consiste en pagarés a corto plazo, emitidos por empresas que presentan una infraestructura sólida, con solvencia, los cuales tienen vencimientos a corto plazo, son emitidos a 270 días máximos. Considerando que la empresa emite de manera directa esos pagarés, generalmente respalda la emisión con una línea de crédito; el tipo de interés que la empresa debe pagar es menor al que pagaría a una institución bancaria por un crédito similar.

Por su parte, el sitio web de Finanzas Prácticas (2016), señala que se puede definir al papel comercial como un título de crédito o pagaré negociable sin garantía específica, que es emitido por sociedades anónimas o mercantiles que cuentan con la autorización de la Comisión Nacional Bancaria y de Valores (CNBV), de las cuales sus acciones se cotizan en la Bolsa Mexicana de Valores (BMV), y son adquiridas por personas físicas, bancos, compañías de seguros, fondos de pensiones, y algunas empresas industriales que desean invertir a corto plazo sus recursos excedentes temporales, debido a que ofrecen un rendimiento más alto que el de un instrumento de inversión del sistema bancario, aunque se debe considerar que lleva asociado un riesgo mayor.

Al ser un instrumento emitido por una empresa, el riesgo asociado es ligeramente mayor que los instrumentos de renta fija. Usualmente tiene un plazo de vencimiento a corto plazo con fechas de vencimiento de tres a seis meses, aunque en algunas ocasiones se ofrecen emisiones de nueve meses o un año. La manera en que opera y se coloca es utilizando un intermediario financiero que puede ser una casa de bolsa o institución financiera, la cual coloca este instrumento entre sus clientes. No se requiere un saldo mínimo, su precio es bajo y su denominación puede ser en pesos o en moneda extranjera.

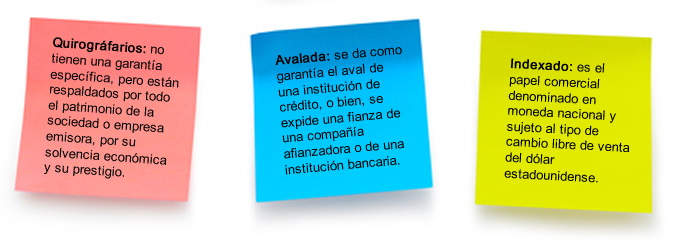

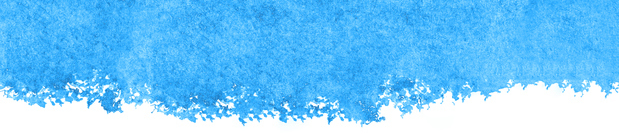

En la página electrónica de Invirtiendo en México (s.f.) se señalan los principales tipos de papel comercial:

El destino del papel comercial es financiar las necesidades de capital de trabajo de quien los emite. Debido a que se colocan entre el público inversionista a tasa de descuento, su rendimiento se determina por el diferencial entre el precio al que se adquieren y al que se venden. Por ello, también se consideran como fuentes de financiamiento a corto plazo.

Finanzas Prácticas (2016), asegura que las personas pueden considerar la utilización del papel comercial como fuente de recursos a corto plazo, no sólo porque es menos costoso que el crédito bancario, sino porque constituye un complemento de los préstamos bancarios usuales.

Se debe recordar siempre que el papel comercial se usa primordialmente para financiar necesidades de corto plazo (como en el caso del capital de trabajo), y no para financiar activos de capital a largo plazo.

De acuerdo con Torres (2003), las principales ventajas de estos documentos es que ofrecen una fuente alternativa de financiamiento, sus costos de operación son de acuerdo a las condiciones del mercado y generalmente se adecuan a los programas o presupuestos de las tesorerías.

Las principales desventajas que se le pueden encontrar a estos títulos de crédito es que las emisiones de papel comercial no son títulos garantizados, por lo que es importante evaluar bien al emisor. De acuerdo a lo anterior, el papel comercial ofrece rendimientos mayores y menor liquidez, sin embargo, la mayoría de las veces deben ir acompañados de una línea de crédito o una carta de crédito en el caso de que el acreedor encuentre dificultades de pago.

Ejemplo 1:

Una manera de ejemplificar el costo que tendría una emisión de papel comercial es determinar el valor al cual se vendería el mencionado título de crédito. Supón que se desea emitir papel comercial con la finalidad de contar con recursos para el capital de trabajo, su emisión es a descuento y a 91 días, por lo tanto, se requiere calcular en cuánto se venderá cada título que se ofrece, la tasa de interés es de TIIE más 5 puntos (TIIIE 7.37% anual), por lo que la tasa al día de hoy es 12.37%. El valor nominal de cada título es de 100.

VP = VN - [VN (x) TD (x) VD/360]

VP = Valor presente o Precio de compra

VN = Valor nominal igual a $100

TD = Tasa de descuento igual a 12.37%

P = Plazo o días por vencer |

Sustituyendo:

PC (=) 100 [100 (x) 12.37% (x) 91/360]

PC (=) 96.87

Por lo tanto, el papel comercial se vendería el día de hoy en $96.87 y se pagarían $100 dentro de 91 días. Si se deseara saber cuál es el monto que se recibiría en la emisión de este instrumento, se debe multiplicar el valor de venta por el número de títulos a emitir, con lo cual se obtendrá el monto que se recibiría y se podrá determinar el costo para la empresa, restando al valor total a pagar del monto recibido. Con esta información se tendrá una variable de decisión para su emisión.

Por otro lado, no sólo las empresas pueden emitir deuda de corto plazo a descuento, como el ejemplo anterior. La emisión de deuda de largo plazo también es una posibilidad, para lo cual los bonos bursátiles cuponados son muy comunes como papel comercial.

Ejemplo 2:

Una empresa emite un bono de tasa fija a 5 años, valor nominal de 100 pesos, con cupón 8% pagadero semestralmente, se comercializa a una tasa de 6.5% anual. Calcula el valor del bono.

Las emisiones de deuda son instrumentos que respaldan una inversión, pagan un cupón periódico y su valor presente neto (VPN) está en función de:

Tasa de rendimiento (r): en este caso igual a 6.5% anual, pero debe adaptarse al pago semestral del cupón, por lo que se ocupará 6.5%/2=3.25%.

Cupón (c): para este ejemplo al 8% anual sobre el VN, pero dado que se paga semestralmente, el inversionista recibirá (8% X $100) /2 = $4.

Plazo de 5 años.

Periodo del cupón (n): conforme periodos semestrales, por lo que tendremos 10 semestres para 5 años.

Valor nominal (VN) = $100

VPN=c1/(1+r)^n + c2/ (1+r)^n +…+ (VN+c2)/(1+r)^n

VPN=$4/(1+3.25%)^1 + $4/(1+3.25%)^2 + $4/(1+3.25%)^3…+ $4/(1+3.25%)^9 ($100+$4)/(1+3.25%)^10

VPN=$3.87+$3.75+$3.63+…+$3 + $75.53=$106.32

Por lo que invertir en la deuda de esta empresa implica erogar $106.32 inicialmente, recibir un cupón semestral de $4 y el último pago el valor nominal de $100 más el mencionado cupón.