Cuando en la empresa hay cambios en la estructura organizacional que requieren más infraestructura—es decir, adquirir inmuebles, planta y equipo—esto lleva a elaborar proyectos de inversión, lo que da como resultado que tengamos una amplia gama de opciones entre las cuales elegir. ¿Cuál es la más viable? ¿Por qué? En este tema se presentará la respuesta y los métodos financieros para evaluar proyectos de inversión. A continuación se desarrollarán los métodos de evaluación financiera de un proyecto de inversión, que consideran el valor del dinero en el tiempo.Estos permiten determinar la factibilidad y rentabilidad de los mismos. Se debe considerar que dichos métodos son perfectibles; tienen limitaciones, ventajas y desventajas, sin embargo la información generada permite una mejor toma de decisiones.

9.1 El presupuesto de capital y la evaluación de proyectos de inversión

El término capital se utiliza en el entorno contable como la suma de las aportaciones de los socios; sin embargo en finanzas este término se refiere a los activos fijos que se utilizan para efectuar el proceso productivo. Para completar la definición, el presupuesto es un plan que muestra de manera detallada los flujos de ingreso y egreso proyectados hacia el futuro; por lo tanto el presupuesto de capital se puede definir como la descripción de los gastos planeados en activos fijos. Su elaboración es el proceso de analizar proyectos, decidiendo cuáles inversiones son factibles y por cuál se debe optar (Besley y Brigham, 2009). Por medio de esta herramienta es posible detectar los proyectos de inversión que planea realizar una compañía, así como las fuentes de financiamiento que se utilizarán para financiar su adquisición y eventualmente su puesta en marcha (Alemán y González, 2004). En este tema se desarrollarán los métodos básicos de elaboración de presupuesto de capital, utilizando el criterio del valor presente neto. Su principio fundamental es que un peso recibido en el futuro vale menos que un peso recibido hoy (Ross, Westerfield y Jaffe, 2012).

Para Horngren, Datar y Foster (2007) la incertidumbre que existe sobre los acontecimientos a largo plazo hace que la elaboración de presupuestos de capital sea difícil. Representa un reto para el administrador, el cual debe evitar ser demasiado meticuloso en detalles que afecten al proyecto de forma mínima y cuya desviación no represente una situación conflictiva para el mismo.

La elaboración de un presupuesto de capital es importante porque la administración de los activos fijos representa costos significativos. Por lo tanto al hacer una inversión significativa de dinero, debe contar con las fuentes de financiamiento relacionadas con el tipo de inversión a efectuar. Esta debe hacerse con la debida antelación, ya que si la fecha de adquisición está más cerca y no contamos con los recursos para realizarla, el costo de financiamiento sube (Ross, Westerfield y Jaffe, 2012).

Besley y Brigham (2009) señalan que las decisiones sobre el presupuesto de capital generalmente se clasifican de la siguiente forma:

Haz clic en cada concepto para conocer detalle

Las cuales implican determinar si se deben comprar bienes de capital para tomar el lugar de los activos existentes, que podrían haber superado su vida útil.

Cuando la empresa considera incrementar las operaciones al agregar proyectos de capital a los activos existentes, que ayuden a producir más productos o producir otros nuevos que se añadan al portafolio de productos de la empresa.

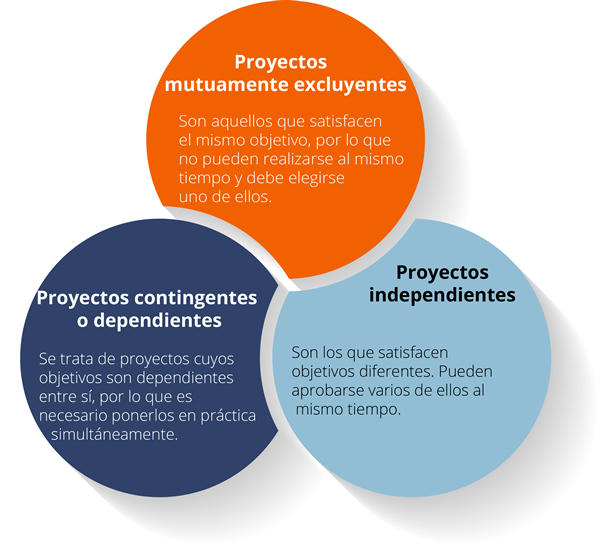

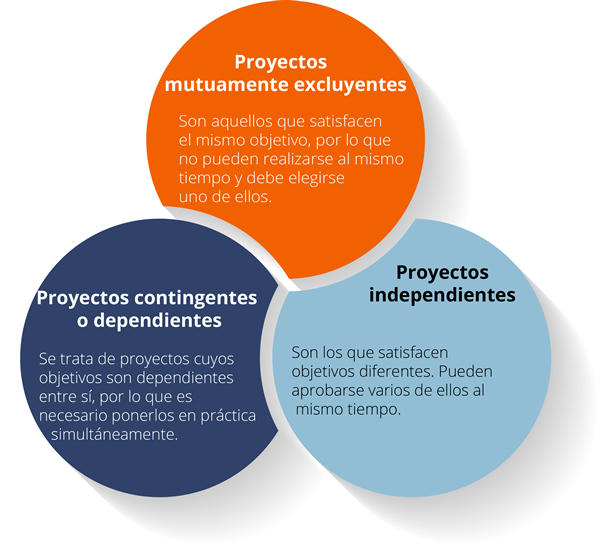

Por su parte Alemán y González (2004) señalan que los proyectos de inversión también se pueden clasificar por la relación que guardan entre sí, dividiéndolos de la siguiente manera:

Una consideración final nos señala que aunque la experiencia del administrador y su conocimiento del negocio son elementos fundamentales para la toma de decisiones, debe considerar los criterios cuantitativos así como su elaboración de acuerdo a los procedimientos establecidos, para seleccionar objetivamente entre las propuestas disponibles.

9.2 Evaluación financiera de un proyecto de inversión

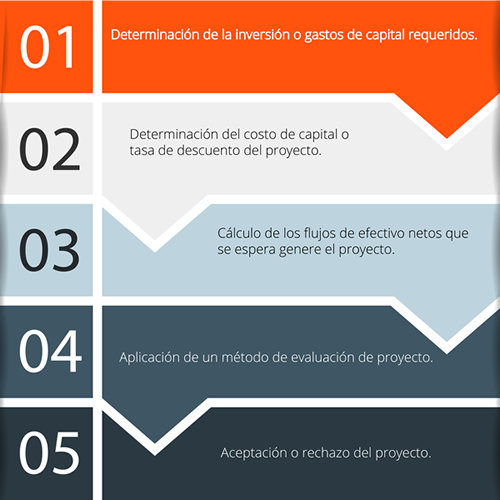

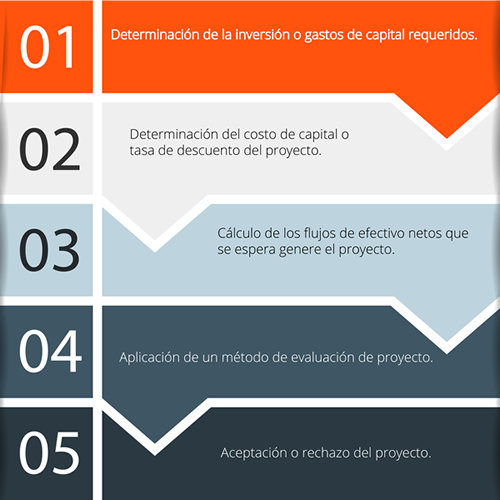

Los pasos para evaluar un proyecto de inversión son diferentes de una empresa a otra, e incluso de un proyecto a otro. De manera estándar se realizan las siguientes actividades:

La elaboración del presupuesto de capital y el análisis de rentabilidad de las inversiones, por medio de la aplicación de métodos convencionales de evaluación de proyectos, son dos de las prioridades del administrador financiero. Para ello requiere tener una conceptualización completa de los principales conceptos relacionados con el valor del dinero en el tiempo.

A continuación Alemán y González (2004) los describen de la siguiente manera:

Haz clic en cada numero para conocer detalle

Valor futuro. Es la cantidad que crecerá un flujo o una serie de flujos de efectivo durante uno o más periodos, con una tasa de interés simple o compuesto. El valor futuro de un flujo de efectivo, considerándolo a una tasa de interés simple, se calcula de la siguiente manera:

VF=VP(1+i)

Donde:

VF= valor futuro de los flujos de efectivo

VP= valor presente de los flujos de efectivo

i=tasa de interés simple periódica

El término interés compuesto significa que los intereses se capitalizan en cada periodo. El valor futuro de un flujo de efectivo, considerándolo a una tasa de interés compuesto, se calcula de la siguiente manera:

VFt=VP(1+i)t

VF= valor futuro de los flujos de efectivo en el periodo

VP= valor presente de los flujos de efectivo (en el año 0)

i=tasa de interés simple periódica

t= número de periodos de composición de la tasa de interés

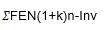

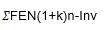

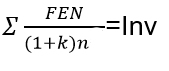

Valor presente. Es el valor que en este momento tiene un flujo o una serie de flujos de efectivo y que se espera recibir en el futuro, para lo cual se requiere una tasa de descuento. La fórmula para calcular el valor presente de un flujo se presenta a continuación.

Tasa de descuento o costo de capital. Es el costo de oportunidad de invertir en un proyecto determinado; es decir, es el rendimiento que se deja de ganar por invertir en un proyecto en lugar de realizar otra inversión de riesgo similar. Por su parte el costo de capital se debe entender como el costo de los recursos financiados para realizar el proyecto. Finalmente la tasa de descuento o costo de capital es la rentabilidad mínima que debe exigirse a un proyecto de inversión. Sirve como elemento para calcular el valor presente neto de los flujos de efectivo del proyecto.

Flujos de efectivo netos de un proyecto de inversión. Para evaluar un proyecto de inversión y determinar su rentabilidad y viabilidad, se necesitan calcular los flujos de efectivo, para lo cual se deben elaborar los estados financieros presupuestados. De acuerdo a Besley y Brigham (2009) se obtiene de la siguiente manera:

Flujo de efectivo neto= Utilidad Neta + Depreciación

9.3 Métodos financieros para evaluar proyectos de inversión

En esta parte del curso revisaremos los métodos más comunes para evaluar proyectos de inversión, así como los criterios para tomar decisiones para aceptar o rechazar el proyecto.

Existe una coincidencia entre los autores para establecer los métodos de evaluación de los proyectos de inversión, las fórmulas para su cálculo y las ventajas y desventajas (Tabla 1).

Tabla 1. Métodos para evaluar proyectos de inversión

Haz clic en cada método para conocer detalle

Concepto |

Fórmula |

Criterio de decisión |

Ventajas y desventajas |

Es el tiempo en años y fracciones de año que se requiere para recuperar la inversión inicial a partir de flujos de efectivo nominales. |

Monto por recuperar de la inversión inicial.

Flujo de efectivo durante el año. |

Si el periodo de recuperación es menor que el fijado por el administrador de la empresa, el proyecto debe aceptarse, de lo contrario rechazarse. |

Ventajas

Es fácil de aplicar

Es una medida de liquidez del proyecto.

Desventajas

Ignora el valor del dinero en el tiempo.

Ignora los flujos de efectivo después de recuperar la inversión.

Es difícil establecer el criterio del periodo de recuperación. |

Concepto |

Fórmula |

Criterio de decisión |

Ventajas y desventajas |

Es el tiempo en años y fracciones de año que se requiere para recuperar la inversión inicial a partir de flujos de efectivo descontados. |

Monto por recuperar de la inversión inicial.

Flujo de efectivo durante el año. |

Si el periodo de recuperación es menor que el fijado por el administrador de la empresa, el proyecto debe aceptarse, de lo contrario rechazarse. |

Ventajas

Considera el valor del dinero en el tiempo.

Es una medida de liquidez del proyecto.

Desventajas Desventajas

Es necesario estimar la tasa de descuento adecuada para calcular el valor presente de los flujos de efectivo.

Ignora los flujos de efectivo después de recuperar la inversión.

Es difícil establecer el criterio del periodo de recuperación.

|

Concepto |

Fórmula |

Criterio de decisión |

Ventajas y desventajas |

Es la diferencia entre el valor de mercado de la inversión y su costo. Es una medida de cantidad de valor que se crea. |

|

Si el VPN>0, el proyecto se acepta. |

Ventajas

Considera el valor del dinero en el tiempo.

Utiliza criterios de maximización de la inversión.

Es una manera de determinar la rentabilidad de la inversión.

Desventajas

Se debe determinar la tasa de descuento apropiada..

|

Concepto |

Fórmula |

Criterio de decisión |

Ventajas y desventajas |

Es la tasa de descuento que hace que el valor presente neto de flujos de efectivo generados por el proyecto, sea igual a su inversión original.

La razón existente entre la suma de los valores presentes de los flujos de efectivo netos de un proyecto entre la inversión inicial.

|

VPN

_______

FNE

Inversión inicial

|

Si la TIR>k, se debe aceptar, porque genera flujos de efectivo superiores a los que se requiere para financiarlo.

Si el IR>1, el proyecto se debe aceptar, porque significa que los beneficios que genera son superiores a los costos. Al evaluar proyectos mutuamente excluyentes se selecciona el que tenga el IR más alto. |

Ventajas

Considera el valor del dinero en el tiempo.

Para calcular la TIR no se necesita conocer la tasa de descuento del proyecto

Desventajas

Es difícil y tardado calcular la TIR sin calculadora financiera u hoja de cálculo.

Ventajas

Considera el valor del dinero en el tiempo.

Su criterio de decisión está relacionado con el VPN.

Desventajas

Se debe determinar la tasa de descuento apropiada para evaluar el proyecto.

|

A continuación se presenta un ejercicio para una mejor comprensión. Considera que tienes dos oportunidades de inversión mutuamente excluyentes (debes seleccionar una únicamente). La tasa de descuento adecuada es del 10%.

Año |

Proyecto A |

Proyecto “B” |

0 |

-1,500 |

-2,500 |

1 |

800 |

500 |

2 |

900 |

1,900 |

3 |

700 |

2,100 |

Para determinar la viabilidad de los proyectos, se debe determinar lo siguiente:

- El valor presente neto (VPN)

- La tasa interna de rendimiento(TIR)

- El índice de rentabilidad (IR)

- Elaborar un cuadro resumen y determinar, de acuerdo a los criterios de cada uno de los métodos, el mejor proyecto a emprender.

Primero se calcula el valor presente neto. En una hoja de Excel captura los datos como lo muestra la tabla y determina su valor utilizando la función VAN.

Año |

Proyecto A |

Proyecto “B” |

0 |

-1,500 |

-2,500 |

1 |

800 |

500 |

2 |

900 |

1,900 |

3 |

700 |

2,100 |

VPN |

$496.99 |

$1,102.55 |

Después se calcula la tasa interna de rendimiento. En una hoja de Excel captura los datos como lo muestra la tabla y determina su valor utilizando la función TIR.

Año |

Proyecto A |

Proyecto “B” |

0 |

-1,500 |

-2,500 |

1 |

800 |

500 |

2 |

900 |

1,900 |

3 |

700 |

2,100 |

TIR |

28.38% |

29.18% |

Finalmente se calcula el índice de rentabilidad, dividiendo el valor presente neto de los flujos netos de efectivo entre la inversión inicial.

Año |

Proyecto A |

Proyecto “B” |

0 |

-1,500 |

-2,500 |

1 |

800 |

500 |

2 |

900 |

1,900 |

3 |

700 |

2,100 |

VPN de FNE |

$1,996.99 |

$3,602.55 |

Inversión Inicial |

1,500.00 |

2,500.00 |

índice de Rentabilidad |

1.33 |

1.44 |

Cuadro comparativo

|

Proyecto A |

Proyecto B |

Valor presente neto (VPN) |

$496.99 |

$1,102.55 |

Tasa interna de rendimiento (TIR) |

28.38% |

29.18% |

Índice de rentabilidad (IR) |

1.33 |

1.44 |

Considerando los criterios de decisión, el Proyecto “B” tiene mayor valor presente neto, una tasa interna de rendimiento más alta y un índice de rentabilidad mayor, por lo cual sería el proyecto seleccionado.

Si tienes alguna dificultad para obtener el valor presente neto (VPN), la tasa interna de rendimiento (TIR) y el índice de rentabilidad (IR), consulta la sección de cinema y el salón de lectura de este tema. Además puedes consultar el siguiente caso práctico:

Caso práctico